Интервью

Сергей Власов: «Мы даем производителям шанс выйти на экспорт мяса»

Совладелец холдинга «Мегамикс» — о бизнесе компании и о важности рынка кормовых добавок для роста животноводства.

(Источник фото: пресс-служба компании)

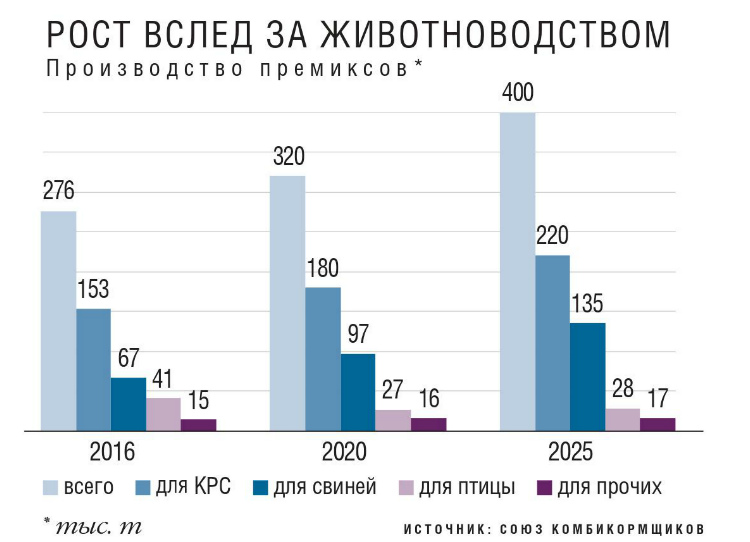

— При полной загрузке двух ваших заводов — в Липецке и Волгограде — вы выйдете на производство, сравнимое с половиной всего внутреннего потребления премиксов. У вас есть понимание, как реализовывать этот объем внутри страны? Ведь конкуренты тоже будут развиваться.

—- Это даже более 50%, потому что если мы возьмем объем производства «Мегамикса» в Волгограде (порядка 40−45 тыс. т в год) и в Липецке (еще 140 тыс. т), то получается 180 тыс. т продукции. А весь российский рынок сегодня — это порядка 300 тыс. т премикса в год. Но дело в том, что «Мегамикс» не рассматривает в первую очередь свою долю на рынке. Нас интересует главным образом заданное качество, которое мы поставляем на этот рынок. Конечно, доля тоже важна. И нам интересно иметь долю, которая в перспективе может быть свыше 40%.

О КОМПАНИИ

Мегамикс

Производитель премиксов и концентратов для сельхозживотных.

Компания основана в 1999 году и ранее работала на рынке как «Ветфарм». Включает в себя два производственных актива — «Мегамикс» в Волгоградской области и «Мегамикс Центр» — в Липецкой области. Выручка в 2016 году — 7,3 млрд руб. По данным ЕГРЮЛ на апрель этого года, владельцы ООО «Мегамикс» — Василий Фризен (34%), Сергей Власов и Михаил Яковлев (по 33%). ООО «Мегамикс Центр» принадлежит Власову на 100%, акции компании до 2026 года находятся в залоге у банка ВТБ.

— А как вы и другие производители считаете эти цифры? Статистики по премиксу нет, убедительной независимой экспертизы — тоже.

— К сожалению, все считают по-разному, кто как хочет. Мы, по большому счету, не склонны анализировать рынок через тоннаж премикса. Есть разные продукты, различаются и концентрации премикса в комбикорме — от 0,05% до 3%. Поэтому я считаю, что рынок премикса следует анализировать через объем потребленных в стране комбикормов. В России их потребление находится на уровне от 28 до 32 млн т в год. Если мы пересчитаем эту цифру на 1%-ный премикс, то получим 280−320 тыс. т в год. Это принципиально.

— Почему вы считаете рынок именно через 1%-ный премикс?

— Поясню. Многие производители премикса называют свой валовой объем производства — например, премикса или белково-витаминного концентрата. И исходя из этой цифры делают выводы о том, как-де велики их производственные мощности на рынке. 1% — это стандартная концентрация премикса в комбикорме, которую к тому же удобно и корректно можно посчитать на комбикорм. Взяв ее за основу, мы посчитали, что в 2015 году на основе наших премиксов было произведено свыше 6 млн т комбикорма.

— А какая эта доля в процентах?

— Это математика. Если мы возьмем 6 млн т из 28 млн т годового потребления комбикормов, то за 2015 год получается 21−22%. Другими словами, в 2015 году мы закрывали чуть больше 20% российского рынка комбикормов. Именно комбикормов, потому что только так можно пересчитать реальную долю рынка поставщика премиксов. Доля, к которой мы стремимся в ближайшие годы, — 40 процентов плюс.

— Владельцы «Мегамикса» заявляли, что им интересно вырасти в транснациональную компанию. Конкретики не было. Можно узнать, что вы под этим понимаете, зачем вам это, где хотите развиваться и есть ли конкретные цели?

— Эта тема у нас возникла неожиданно. С началом строительства нового завода в Липецкой области к нам начали обращаться разные западные потенциальные потребители с вопросом, а не планируем ли мы поставить подобные производственные линии в их странах. Эта мысль нас в общем-то и так посещала время от времени. Но, честно говоря, для нас это не вопрос завтрашнего дня. Сегодня еще не полностью загружен новый завод «Мегамикса» в Липецкой области, и первая задача — загрузить его, чтобы окупались сделанные вложения. Вместе с тем есть некоторые рынки, на которых реализованные нами технологии являются настолько инновационными, что они с радостью восприняли бы строительство подобных объектов у себя. И я говорю не только про Африку. Это могут быть рынки в том числе в Западной Европе. Сделать такой шаг нам было бы очень интересно. Но только после того, как мы поймем, что в нем есть экономический смысл, и тщательно просчитаем все. Просто амбиций выйти на западные рынки и стать транснациональной компанией у нас как таковых нет. Звучит, конечно, хорошо и красиво, но за всем должны стоять обоснованные цифры.

— Есть ли в этом экономический смысл? Можно просто заниматься экспортом премикса. Те же производители мяса не ставят вопрос о производствах за границей и все усилия направляют на то, чтобы пробить экспортные поставки продукта.

— Смысл, конечно, есть. Если бы мы сегодня имели собственное производство в Западной Европе, то нам было бы проще работать в том числе с импортом тех составляющих, которые нам необходимы для российского рынка. А валютная выручка усиливала бы финансовое положение компании. Но пока мы начали, как и производители мяса, с экспорта нашей российской продукции в страны СНГ — Узбекистан, Казахстан, Белоруссию, Армению. В 2016 году мы поставили за рубеж порядка 2 тыс. т продукции более чем на 250 млн руб. Однако мы не рассматриваем эти поставки как целевой экспорт, к которому компания стремилась бы в ближайшем будущем. «Мегамикс» позиционирует себя как инноватор на рынке премиксов. Наша задача — именно с этой технологией, этими инновационными идеями и возможностями выходить на те рынки, где сегодня этого продукта нет. Это могут быть рынки Африки, Азии, Китая, но не только. На сегодняшний день (это может быть удивительным и странным) у нас уже есть конкретный запрос на создание предприятия в Западной Европе.

— Вас могут спросить: если «Мегамикс» ввозит 86% компонентов по импорту, то какой смысл вывозить обратно? Вы же фактически ввозите львиную долю добавленной стоимости, а потом будете экспортировать ее.

— Но дело в том, что мы говорим об экспорте в СНГ и Европу, а целый ряд кормовых добавок (аминокислоты, витамины) производится в Китай. На аминокислотном рынке Китай является все более и более заметным производителем. Используя экспортный потенциал нашей страны, находящейся на Великом шелковом пути между Востоком и Западом, мы очень хорошо можем использовать возможность привозить компоненты с Востока, перерабатывать их в России и поставлять на Запад.

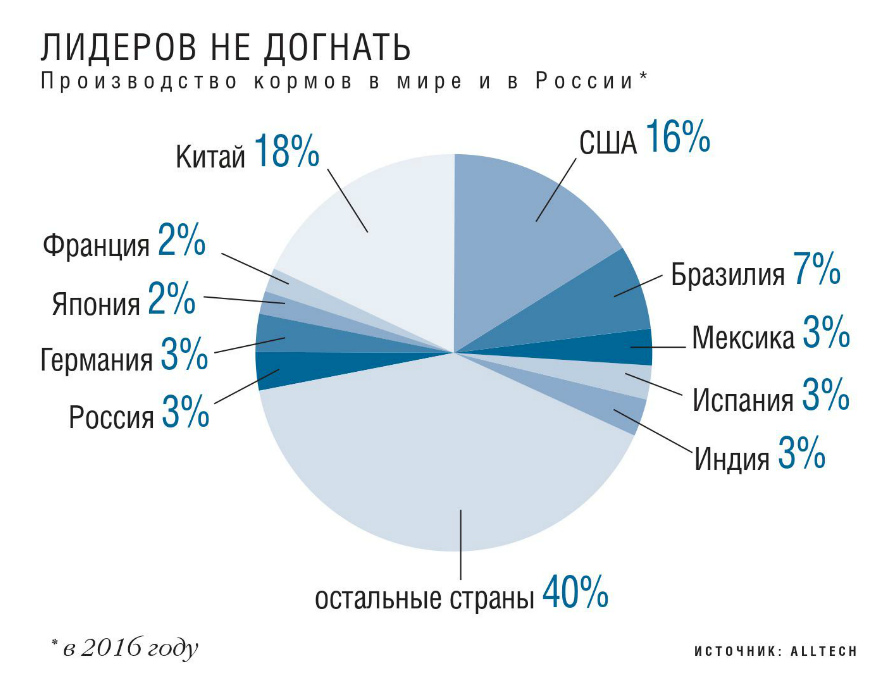

— А возможна ли локализация производства сырья для комбикормов в России? У нас же модно говорить о самообеспечении всем подряд, включая генетику.

— К сожалению, мы никогда не будем производить в России всех необходимых составляющих комбикорма. В первую очередь, это экономически нецелесообразно. Сегодня мировой рынок производства кормовых добавок — это две-три европейских страны и Китай. При этом 99% мирового рынка нисколько не беспокоится о том, что не производит у себя всех этих составляющих. Что-то производят Германия, Франция, Швейцария. Они и Китай обеспечивают всю мировую потребность в кормовых добавках. В России, кстати, производится метионин. Это производство в городе Волжском Волгоградской области. В Белгородской области запущено производство лизина. Вполне может быть, что в ближайшие годы мы увидим еще один-два компонента, необходимых для производства комбикорма, которые будут локализованы в России. Вообще, если мы говорим о производстве отдельных кормовых добавок, то рынок ими сегодня переполнен. Один только Китай может закрыть всю потребность нашей страны в кормовых добавках, в том числе в витаминах. И, наконец, мы не самый большой рынок в мире по производству и потреблению этой продукции.

— На вашем липецком заводе мне показывали новую большую лабораторию и рассказывали о ней как одной из самых современных в Европе. Своя лабораторная аналитика — дорогой проект. Что это для вас — репутация, инвестиция или что-то другое?

— Основной аргумент — качество производимой продукции. Если вы внимательно следите за западной прессой и производителями премиксов в Европе, то можете время от времени слышать, что производитель такой-то отозвал свою продукцию в связи с обнаружением такого-то компонента, который не может входить в состав комбикормов. Так вот, сегодня отзыв продукции «Мегамикса» в принципе невозможен по причине того, что вся входящая продукция проходит абсолютный контроль в наших лабораториях. В этом — определенная уникальность нашего предприятия. Мы поставили две лаборатории, в Липецке и в Волгограде. Волгоградская — вообще крупнейшая из всех принадлежащих производителям премиксов лабораторий на территории России. Там работают в две смены 16 лаборантов. Испытания проводятся по 270 параметрам. Только за прошлый год мы сделали больше 42 тыс. анализов сырья, или 115 анализов в день. Мы приглашаем к нам в том числе западных экспертов, чтобы они смотрели, как мы проводим аналитику входящего сырья. Одни только единовременные вложения в волгоградскую лабораторию составили свыше 2,5 млн евро. Но вместе с тем, гарантируя качество, мы даем отечественным производителям мяса огромный шанс выйти на экспортные рынки. Для них вопрос отслеживаемости, из чего произведено мясо, которое они поставляют на экспорт, является одним из ключевых. Это незаменимая составляющая их производственной цепочки. То есть если вы берете любую нашу производственную партию, то мы вам покажем на документах, из каких она компонентов, где они были приобретены, с каким сроком годности, кто был поставщиком. Многие участники рынка говорят, что это неокупаемые инвестиции. Видимо, просто это другой тип бизнес-философии. Еще раз повторю, здесь не вопрос окупаемости — это вопрос качества продукции. Без него мы не работали бы на рынке и не росли такими темпами.

— Когда вы выйдете на заявленную производственную мощность нового предприятия в Липецкой области — 140 тыс. т премиксов в год?

— 140 тыс. т — самая большая мощность завода премиксов не только в России, но и в Европе. Вы удивитесь, но я надеюсь, что завод никогда не выйдет на такую мощность. То есть не будет такого, что из года в год предприятие начнет делать именно по 140 тыс. т премикса. Из опыта нашего первого, волгоградского предприятия могу сказать, что после загрузки мощностей более чем на 70% мы становимся менее гибкими. Дело в том, что животноводческие комплексы очень часто меняют рецептуру и в зависимости от физиологического состояния животных или птиц хотят получить новый продукт, то один, то другой. Изменяют рецептуру, добавляют новые компоненты. Имея мощности в 140 тыс. т и прекрасное расположение завода в Центральной России, мы сейчас готовы в течение трех дней сделать и поставить любой запрошенный рецепт, не прекращая выполнять другие плановые заказы. Потому что всегда есть дополнительные мощности.

Вообще производственная мощность — та условная цифра, которую каждый производитель определяет для себя сам. Кому-то нравится работать с 100%-ной загрузкой, иметь одного, двух, пятерых потребителей — и стабильно, регулярно, как в плановом хозяйстве, поставлять одни и те же продукты одним и тем же людям. Мы понимаем: в этом будущего нет, и для себя приняли решение, что мы должны быть очень гибки и оперативны. Если рынку нужно за короткое время получить тот продукт, который ему необходим, то мы должны уметь это делать. И я думаю, что если липецкий завод выйдет на мощность от 80 до 100 тыс. т в год, то мы назовем это большим успехом.

— Вы говорите, цифра условная. Но она есть в бизнес-плане, техдокументации, она заявлена публично.

— Хорошо, отвечу так. Если рынок так быстро начнет развиваться, когда ему потребуется весь этот объем, то наверно, мы сможем поставить весь объем. Даже больше сможем! Вот, например, волгоградский завод «Мегамикса» в последний год работал со 110%-ной загрузкой. Здесь все просто. Существует внутренний регламент, по которому раз в какое-то время мы останавливаем завод на два-три дня и проводим профилактические работы. А мы сокращали сроки профилактики — конечно, не в ущерб технологии и качеству продукта, и делали ее за сутки. Тем самым находили для себя пару дополнительных рабочих дней.

О РЫНКЕ

— Производители мяса и яйца жалуются на рост затрат при отсутствии роста цены. У вас есть понимание, как будет расти цена на премикс как одну из затрат?

— По большому счету нет. «Вес» импортных ингредиентов в стоимости премикса — 86% его цены. В таких условиях ценовая формула зависит больше от политики валютных регуляторов и конъюнктуры финансовых рынков, чем от нас. При скачке в 70% стоимости валют я, приобретая составляющие премикса в начале года и продавая их в конце, получу 70%-ную разницу, даже не меняя цены. А чтобы валютная составляющая не съела всю мою прибыль, я просто буду вынужден подвести ее под ту цену, по которой сегодня продаю. При этом нельзя забывать, что цены на ингредиенты зачастую показывают тоже значительный рост.

— Значит ли это, что если валютные ингредиенты дорожают на эти условные 70%, то ваш продукт тоже подорожает на 70%? Вы можете как-то нивелировать эту разницу?

— Есть только оставшиеся 14% себестоимости — это рублевая составляющая, которую в наших силах каким-то образом отстаивать. У нас часто возникают дискуссии с западными партнерами. Они говорят: вы продаете премикс внутри российского рынка, следовательно, у вас стоимость продукции не должна расти. Первый же аргумент сразу все ставит на свои места. Комбикорм, как вы знаете, составляет 70% стоимости мяса. А те же 70% стоимости самого комбикорма — это зерно. Не мне вам рассказывать о волатильности цены на зерновые, в том числе под влиянием монетарных факторов. Так вот, цена на премикс тоже меняется в зависимости от изменения цен на отдельные компоненты. И наша задача — произвести премикс исходя из физиологической потребности животных, а не подводя ее под желаемую для животноводов цену. Иначе просто не будет смысла его производить и покупать.

— Какой будет динамика спроса на кормовые добавки в ближайшие годы?

— Я думаю, если бы я мог ее точно предугадать, то стал бы лучшим аналитиком в мире и мог бы не заниматься производством премиксов (смеется). Точных цифр я вам не назову, но тренды обозначу. Думаю, что кормовой рынок будет расти такими же темпами, как потребитель, то есть животноводство. На сегодняшний момент есть некая закрытость страны от внешних рынков. Животноводство успешно развивается, и, надеюсь, эта тенденция сохранится. Мы видим серьезный потенциал как на рынке свинины, так и на рынке говядины. Но как поведет себя рынок, зависит не только от неких биологических потребностей человека в мясе, но и от его доходов. А они сегодня, к сожалению, не растут, и это сдерживающий косвенный фактор для роста рынка кормовых добавок. То, что с доходами у потребителя сложно, видно даже на примере растущих рынков. Допустим, объем производства яйца растет, а вот цена на яйцо, скорее, стагнирует либо падает.

— Компании принадлежит Качалинский комбикормовый завод. Это непрофильный актив или вы планируете заняться еще и производством комбикорма?

— Да, мы движемся в этом направлении. Вы знаете, что в России возобладала тенденция, которая изменила полностью кормовой рынок, сделала его отличным от западных. У нас почти все индустриальное производство комбикорма интегрировано в крупные агрохолдинги либо в птицефабрики и свинокомплексы. Независимые комбикормовые заводы можно пересчитать по пальцам двух рук. То есть интеграция выпуска комбикорма в какие-то другие смежные производства является долгосрочным трендом. К нам сегодня обращаются постоянные партнеры, которые говорят: было бы интересно, если бы вы предлагали в том числе и комбикорм. Спустя некоторое время, скорее всего, предложим. Думаю, в ближайшие три года вы увидите наше производство. Это может быть Качалинский завод, а может быть покупка производства в другом регионе.

— Но большим игроком вы становиться не планируете?

— Это будет зависеть от того, как станет развиваться рынок. Но по большому счету ставить производство в каком-то регионе и производить немного какого-то комбикорма не совсем интересно. Это не дает той экономики, которая необходима для производства комбикорма. Комбикорм — большой продукт, многотоннажный, его нужно производить сотнями тысяч тонн. Инвестиции в комбикормовый завод мощностью 200−300 тысяч т корма в год, если мы возьмем завод с собственным элеватором, составляют не менее 700 млн руб.

Должен сказать, что мы смотрим на рынок не через какую-то заданную мощность, хотя это тоже в российских традициях. Мы смотрим через качество. Большинство российских производителей говорят: хочу, например, комбикормовый завод мощностью 200 тыс. т в год. А продвинутые западные производители говорят не так. Им нужен прежде всего комбикорм с определенными техническими параметрами, гранулометрией, с определенной рецептурой. Производственная мощность является одним из основных параметров, но далеко не единственным.

— Кто целевые потребители вашей продукции?

— Мы сегодня рассматриваем целевую аудиторию, начиная от владельцев двадцати коров до агрохолдингов, производящих сотни тысяч т мяса и больше. То есть буквально все. Просто так сложилось, что крупные холдинги оценили качество нашей продукции раньше. В нашем портфолио — вся топовая десятка производителей мяса. А мелкие фермеры иногда не в состоянии дойти до такого производителя, как мы. Они приобретают, что есть, у себя в регионах. Наша недоработка, что мы еще не так хорошо представлены регионально, как бы хотелось.

О ПЛАНАХ И ДЕНЬГАХ

— У вас, по вашим же данным, где-то пятая часть рынка премиксов.

— Оценочная доля рынка, которую мы занимаем по итогам 2016 года, — 27−30%.

— Это какое место среди российских производителей?

— Не хочу вводить в заблуждение ваших читателей. Рынок настолько закрыт, что любое предположение будет основано только на моей аналитике. Я бы хотел надеяться на первое.

— Расскажите о показателях компании по итогам прошлого года.

— В 2016 году наши продажи выросли на 24% в натуральном выражении и на 28% — в деньгах. Компания произвела 50 тыс. т валовой продукции, или 90 тыс. т продукта в пересчете на 1%-ный премикс. Из него может быть произведено 9 млн т комбикорма, содержащего премикс в однопроцентной концентрации. Выручка составила 7,3 млрд руб. Мы довольны этим результатом, так как росли быстрее рынка. Это здоровый органический рост. Вместе с тем рентабельность компании по валовой прибыли упала более чем на 20%.

— 20% — серьезное падение. С чем вы связываете его?

— С ужесточением рынка в 2016 году. Во-первых, консолидируются производства мяса и яйца. В яйце вообще происходят интересные процессы: хотя рынок насыщенный, ведущие 10 производителей наращивают мощности. Это ухудшает перспективы средних региональных игроков, многие из которых вряд ли удержатся на рынке. Во-вторых, нарастает конкуренция компаний-производителей премиксов из первой пятерки. Из-за стагнации цен и роста конкуренции сокращается доходность производства яйца и мяса, вследствие чего нам приходится вести достаточно острые переговоры с клиентами, идти на уступки. Крупные холдинги давят на нас, мы — на поставщиков сырья, и общая рентабельность снижается по всей цепочке. Общий тренд — не просто сокращение маржи. Нас ждет ее стабилизация на уровнях, несопоставимых с 2000-ми годами. Мы движемся к западным параметрам доходности. Образно говоря, это уже проценты, а не десятки процентов годовых. Раньше, когда мы слышали от европейских коллег про EBIT в пару процентов, нам казалось: это ужасно мало либо вовсе неправда. А теперь и нам, и уже скоро, придется жить по такому же финансовому сценарию. Просто нет другого варианта удержаться на рынке и еще при этом расти.

— То есть ваше будущее — тоже 4−5% годовых?

— Я скажу, что если будет 4−5%, то это будет хорошо. Ответ на этот вызов — снижение издержек и контроль над качеством. Нет других резервов роста при постоянно усиливающейся конкуренции.

Сейчас конкуренция идет пока еще главным образом по цене, и это негативно сказывается на качестве премикса, который делают средние и малые компании. Они пытаются работать с самыми платежеспособными, то есть — крупными агрохолдингами. Но при этом у таких производителей премиксов и себестоимость сырья выше, и технологических возможностей меньше, чем у нас. Единственная возможность для таких производителей встроиться в тендеры крупных операторов — снижение качества, в том числе за счет отсутствия в премиксе части компонентов, снижения качества сырья, вплоть до отсутствия в премиксе части компонентов или уменьшения их объема. Меня всегда настораживают предложения премиксов по цене ниже себестоимости сырья. В нашей лаборатории мы анализируем продукцию всех производителей премиксов. Не называя компаний, скажу, что многие не дают того качества, которое подтверждают по документам.

— Каких показателей роста бизнеса вы ждете по итогам 2017 года?

— На 2017 год есть планы тоже прирастать двузначной цифрой как по объемам, так и по выручке. Валовой тоннаж должен увеличиться на 30%, или минимум на 15 тыс. т. Подчеркну, цифры на 2017 год — предварительные, и могут быть очень серьезно подкорректированы. Не потому, что «Мегамикс» не знает своих возможностей и не строит прогнозов. Просто 86% ингредиентов премикса — импортируемая, валютная составляющая. Поэтому подписываться под этой цифрой на сто процентов я бы сейчас не стал. Надеюсь, что в любом случае мы вырастем на двузначную цифру, как росли в последние три года. Если возьмем 2012 год, то оборот компании составлял тогда порядка $54 млн, а в 2015-м — $100 млн. То есть наш бизнес почти удвоился за три года.

— Компания отчитывается по РСБУ. Есть ли в планах переход на МСФО?

— На МСФО обязательно перейдем в ближайшие два года, чтобы все могли нас оценивать. Когда мы начинаем говорить с нашими поставщиками (а основная часть ингредиентов идет из Европы и Китая), подходим к одному и тому же вопросу: у вас есть отчетность по МСФО? Мы сказали, что ее сделаем. Необходимости в этом никакой нет — так же как и на IPO мы не предполагаем выходить, — но такая отчетность нам бы помогла дальше в работе. Стандарты РСБУ непонятны зарубежным контрагентам.

— Инвестиционное кредитование строительства вашего завода в Липецке взял на себя ВТБ. На каких условиях он вас финансирует?

— Это необычная история. Ведь мы начинали этот проект со Сбербанком. В конце 2014 года, когда снова грянул кризис, мы находились в самой глубокой фазе: был приобретен участок, были сделаны первые инвестиции в оборудование… И тут [ЦБ резко повысил ключевую ставку до 18%, и] рынок кредитования встал! Но Сбербанк сделал неожиданный шаг, сказав, что мы вас все равно прокредитуем, так как понимаем перспективы и работаем с вашей компанией много лет. Нам выдали кредит. Быть может, не под самую интересную ставку, но выдали полностью, и было принято решение продолжать строительство.

— Какой, интересно, могла быть ставка от Сбербанка в условиях, когда рубль обрушился, а инвесткредитование почти полностью встало?

— Кредит был рублевым, и Сбербанк был готов предоставить более 1 млрд руб. под очень высокий процент — свыше 18% на семь лет. Еще часть средств мы получили ранее, а эта сумма нужна была для продолжения строительства. Это было очень сложное решение — принять на себя такую долгосрочную нагрузку. Потом прошло некоторое время, финансовые рынки более-менее успокоились, все научились жить при новом уровне валютных курсов. И к нам пришел ВТБ, заявил о заинтересованности перекредитовать «Мегамикс» на других условиях. Мы провели переговоры с ВТБ, Сбербанком и после полугодовых размышлений перекредитовали целиком весь проект в ВТБ. Это было в 2015 году. Кредит рассчитан до 2022 года. При этом Сбербанк не мог нас поддержать такой ставкой, которую предложил ВТБ. Сейчас он наш основной партнер, при этом отношения со Сбербанком продолжаются. У нас есть целый ряд проектов — зарплатный, оборотное кредитование, — которые мы ведем со Сбербанком и другими банками. Наличие в кредитном портфеле трех-четырех банков дает нам понимание финансовой устойчивости бизнеса на ближайшие годы. Кстати, средневзвешенная ставка по кредитному портфелю «Мегамикса» (все виды кредитов) за год снизилась на 1,5%. У нас для активной инвестиционной фазы довольно комфортное — на уровне 3 по материнской компании — соотношение долга к EBITDA.

— ВТБ финансирует завод «Мегамикса» на 70%, компания вкладывает свои 30%. А что является залогом?

— В данном случае сам же новый липецкий завод («Мегамикс Центр»). Это земля, оборудование, недвижимость — производственный комплекс свыше 2 тыс. м2. Плюс поручителем выступило ООО «Мегамикс», которое тоже входит в группу и управляет нашим волгоградским предприятием.

— Есть ли в кредите личные поручительства акционеров?

— Без комментариев.

— Вы больше 10 лет проработали в компании BASF и оттуда перешли в «Мегамикс», судя по ЕГРЮЛ, уже как совладелец с 33%-ной долей. Можете рассказать, на каких условиях вы вошли?

— Разговоры о том, чтобы стать в том числе одним из совладельцев компании, у меня с ее основателем Василием Фризеном были неоднократно. В 2015 году это переросло в более серьезные переговоры, и в начале 2016 года я перешел в компанию «Мегамикс». Как была реализована данная сделка и прочие детали не подлежат раскрытию.

— Это была безденежная сделка?

— Да.

— Есть ли другие совладельцы у структур «Мегамикса»?

— Нет, только мы трое [Василий Фризен, Сергей Власов и Михаил Яковлев — «Агроинвестор"].

— Имеются ли планы привлечения новых инвесторов или продажи компании со временем?

— В ближайшее время необходимости в привлечении дополнительных инвесторов нет. Хотя мы всегда готовы рассматривать новые возможности развития бизнеса. Вполне может быть, что нам завтра поступит предложение, от которого будет невозможно отказаться, но это скорее вопрос риторический. Когда поступит, тогда и будем думать. Поймите, такие бизнесы, как наш, не делают на продажу. И когда поступают подобные предложения, они должны быть уникальными и рассчитанными на перспективу развития бизнеса.

— «Мегамикс» позиционирует себя как производитель, способный дать уникальное качество. Но качество не может стоить дешево. Дает ли рынок какую-то премию за это качество?

— К моему большому сожалению, премикс сегодня невозможно продать как бренд, и по этой причине я не могу выходить с премиальным брендом на рынок. Мне бы очень хотелось убедить потребителей, что наш продукт принципиально отличается от другого. Но его потребляют не люди, а животные, и их, в отличие от людей, не убедишь никаким маркетингом. Комбикорм либо улучшает показатели поголовья, либо нет. Поэтому если наш продукт будет качественно выделяться, то в какой-то момент большинство участников рынка поймут, что нужно приходить именно к нам. А пока мы не получаем премии за то качество, которое предлагаем. Я бы сказал, мы получаем премии к нашим трудам дополнительным рынком, которым активно прирастаем вот уже третий год подряд.

SoyaNews - отраслевой портал для участников рынка комбикормов и кормовых добавок, а также представителей смежных секторов - животноводства и растениеводства.

Свидетельство о регистрации СМИ № ФС77-42837 от 26.11.2010, выдано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор).

Ежедневные новости, удобный поиск архивных материалов, профессиональная аналитика, интервью с экспертами. 16 лет на рынке.

Использование собственных материалов SoyaNews без активной гиперссылки на источник будет преследоваться по закону.

Редакция SoyaNews не несет ответственности за содержание рекламных материалов, научных статей, экспертных мнений и раздела "Блоги компаний".

Разработка сайта: www.skrolya.ru