Краткий обзор современного рынка премиксов

Краткий обзор современного рынка премиксов (Н. Улитина, аналитик исследовательской компании Abercade).

В период 2010-2014 годы российский рынок премиксов демонстрировал положительную динамику. За девять месяцев 2015 года тенденция сохранилась, и в России произвели на 15,5% больше премиксов, чем в аналогичном периоде прошлого года.

|

|

2013 |

2014 |

2015 |

|

Январь

|

13 924 |

14 986 |

16 540 |

|

Февраль |

13 193 |

16 785 |

19 388 |

|

Март |

14 872 |

17 341 |

23 830 |

|

Апрель |

15 827 |

18 706 |

21 517 |

|

Май

|

16 059 |

18 779 |

21 271 |

|

Июнь |

15 738 |

18 286 |

21 792 |

|

Июль |

14 239 |

17 705 |

20 809 |

|

Август |

14 748 |

17 165 |

19 861 |

|

Сентябрь |

14 903 |

18 938 |

18 225 |

|

Итого за 9месяцев |

133 503 |

158 691 |

183 233 |

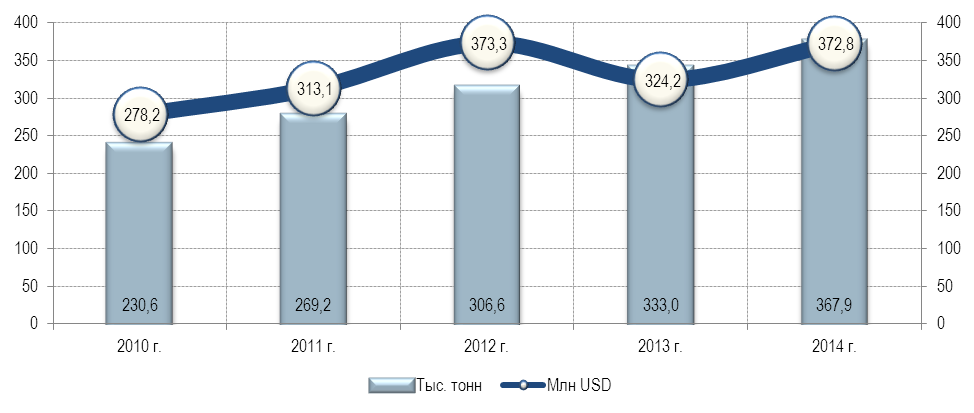

На основании интегрированных данных с учетом государственной статистики, сведений ФТС России, экспертных оценок и отраслевых публикаций, по итогам 2014 г. объем российского рынка премиксов оценочно составил 367,9 тыс. тонн. В период 2010–2014 гг. ежегодный прирост натурального показателя составил 12%, стоимостного — 8%.

млн рублей

|

|

2013 |

2014 |

2015 |

|

Январь |

521,8 |

1 173,9 |

1 669,4 |

|

Февраль |

499,5 |

1 371,5 |

1 900,9 |

|

Март

|

552,0 |

1 395,1 |

2 900,7 |

|

Апрель |

697,7 |

1 593,3 |

2 371,7 |

|

Май |

675,2 |

1 470,7 |

2 500,6 |

|

Июнь |

518,4 |

1 466,9 |

2 465,6 |

|

Июль |

478,7 |

1 519,4 |

2 367,0 |

|

Август |

535,8 |

1 493,4 |

2 266,0 |

|

Сентябрь |

446,8 |

1 729,1 |

2 136,4 |

|

Итого за 9 месяцев |

4925,9 |

13213,3 |

20 578,2 |

Различные темпы роста для показателей в первую очередь обусловлены постепенным снижением средневзвешенных цен на премиксы ввиду изменения структуры рынка (в частности сокращения доли импортной продукции, которая отличается более высокой стоимостью по сравнению с продукцией российского производства).

По данным на начало 2015 г., ассортимент зарегистрированных премиксов в РФ (Россельхознадзор) составил 264 наименований, из которых 76 марок российского производства (~29% от общего числа). Примечательно, что реальный ассортимент несколько шире, поскольку часть добавок зарегистрированы в органах Таможенного союза.

В 2014 г. на рынке РФ продолжила увеличиваться доля премиксов российского производства. Еще в 2010 г. потребности рынка удовлетворялись за счет внутреннего производства на 78 и 64% (в количественном и стоимостном выражении соответственно). Уже в 2014 г. рассматриваемые показатели увеличились до 87 и 75% соответственно. За этот же период доля импортной продукции в натуральном выражении сократилась с 22 до 13%, а в денежном — с 37 до 25%. Наибольший прирост российского производства отмечен в 2014 г. по причине введения новых производственных мощностей в РФ и снижения импорта.

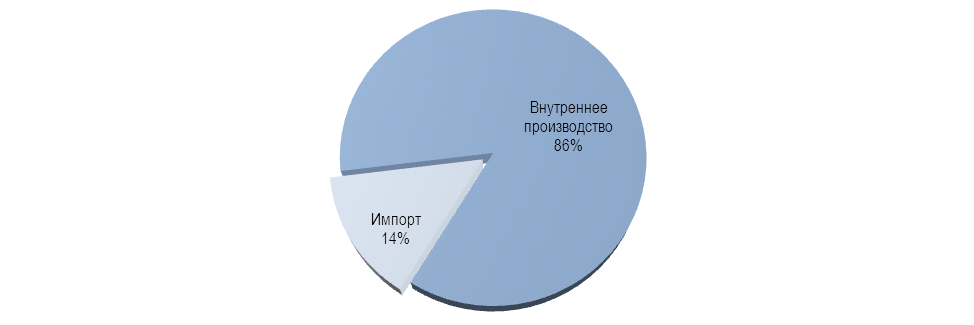

Согласно расчетам компании Abercade, с использованием премиксов, представленных на рынке в 2014 г., обогащено порядка 43,2 млн тонн кормов. В том числе за счет премиксов внутреннего производства обогащено около 86% от общего объема, за счет импортной продукции — 14% от общего объема.

По итогам 2014 г. долевая структура распределения премиксов в общем объеме рынка представлена следующим образом:

- доля премиксов для птицы — ~54%,

- для свиней — 28%,

- для крупного рогатого скота и прочих животных — 18%.

В сегментах премиксов для птицы доля продукта российского производства составляет около 90%, доля для крупного рогатого скота — 85%. В сегменте премиксов для свиней доля российских продуктов оценивается на уровне 81% от фактического объема предложения.

Рейтинг производителей

За последние 5 лет отмечено усиление конкуренции среди производителей премиксов в РФ. Ведущие компании продолжили увеличивать объемы выпуска продукции благодаря модернизации и введению новых мощностей. Кроме того, появились новые производители, которые, исходя из заявленных проектных мощностей, в перспективе могут также стать крупнейшими в отрасли.

В 2014 г. в тройку лидеров среди производителей премиксов в РФ вошли ЗАО «Де Хёс»/ООО «Коудайс МКорма», ГК «МегаМикс» и ООО «32 Зернопродукт». При определении доли производителей наряду с показателем фактического объема выпуска премиксов не менее значимым показателем является объем обогащенных кормов. Сочетание двух показателей позволяет учесть различия, связанные с выпуском премиксов разной активности и нормой ввода.

Наиболее динамичный рост производства в исследуемый период продемонстрировали ООО «Коудайс МКорма», ЗАО «Неокорм» и ГК «МегаМикс».

Лидирующая позиция в рейтинге производителей премиксов, исходя из натурального показателя, принадлежит ЗАО «Де Хёс»/ООО «Коудайс МКорма». В 2014 г. объем производства увеличился в 3,7 раза по сравнению с 2010 г., доля от производства — ~16%.

Вторую строчку в рейтинге занимает ГК «МегаМикс». По итогам 2014 г. на долю указанной компании пришлось около 11% от общего объема производства. За исследуемый период количественный показатель вырос примерно 4,1 раза.

ООО «32 Зернопродукт» увеличило объем производства премиксов примерно до 29 тыс. тонн и заняло третью позицию в рейтинге. Доля компании по итогам 2014 г. составила около 9%.

На четвертом месте рейтинга находится ГК «Провими». В 2014 г. объем производства премиксов сохранился на уровне 24–25 тыс. тонн (около 8% от общего объема).

Замыкает пятерку лидеров ООО «АгроБалт трейд»: на его долю пришлось 8% от общего объема российского производства, что эквивалентно 21 тыс. тонн премиксов.

Характеристика импорта

В период 2010–2014 гг. отмечена нестабильная динамика импортных поставок витаминно-минеральных премиксов с заметным снижением показателей в 2014 г., что обусловлено организацией производства премиксов на территории РФ компаниями, которые ранее поставляли продукцию на российский рынок, а также усилением позиций уже существующих предприятий. В результате растущий спрос всё в большей степени удовлетворялся за счет внутреннего производства.

В 2014 г. объем импорта премиксов оценочно составил 48 тыс. тонн, что на 4% ниже показателя 2010 г., а также на 14% ниже показателя 2013 г.

В период 2010–2014 гг. среднегодовое снижение количественного показателя составило ~1%, стоимостного — 2%. Более быстрое сокращение импорта в денежном выражении обусловлено небольшим снижением средневзвешенных импортных цен на премиксы к 2014 г. за счет преобладания продукции, относящейся к сравнительно невысокому ценовому сегменту.

По итогам 2014 г. в структуре поставок премиксы для свиней заняли лидирующую позицию. На долю сегмента в натуральном и стоимостном выражении пришлось порядка 40 и 38% от общего объема импорта. По сравнению с 2010 г. показатели сократились на 16 и 22% соответственно.

Несколько меньший объем поставок приходится на премиксы, предназначенные для обогащения кормов птицы. По состоянию на 2014 г. объем импорта для данного сегмента в натуральном выражении составил 39% от общего объема поставок, в стоимостном исчислении около 51%. В период 2010–2014 гг. натуральный и стоимостный показатели сократились на 14 и 7% соответственно. Продукция формирует высокий ценовой сегмент.

На долю премиксов для крупного рогатого скота в количественном выражении пришлось примерно 21% от общего объема импортных поставок, в стоимостном исчислении — ~11%. За хронологический период показатели увеличились приблизительно в два раза. Продукция формирует низкий ценовой сегмент.

Экспорт премиксов из РФ не оказывает влияния на общий объем рынка. На основании официальных данных ФТС России, в период 2010–2014 гг. доля экспортной продукции составила менее 0,1% от общего объема производства.

Резюме. В период 2010–2014 гг. российский рынок премиксов демонстрировал положительную динамику. За девять месяцев 2015 г. тенденция сохранилась, и в России произвели на 15,5% больше премиксов, чем в аналогичном периоде прошлого года. Согласно расчетам компании Abercade, в 2014 г. обогащено премиксами около 43,2 млн тонн кормов, в том числе за счет премиксов внутреннего производства обогащено около 86% от общего объема.

В 2014 г. в тройку лидеров среди производителей премиксов в РФ вошли ЗАО «Де Хёс»/ООО «Коудайс МКорма», ГК «МегаМикс» и ООО «32 Зернопродукт».