«Резервов почти не осталось…»

РЖД не может собственными силами расширять и модернизировать железнодорожную сеть и рассчитывает не только на госфинансирование крупных проектов, но и на рост тарифов темпами на 3% выше инфляции. Если не пойти на это, то страна будет недополучать 1% ВВП ежегодно, считает президент Центра стратегических разработок Михаил Дмитриев.

22.07.2013

Источник: expert.ru

По оценкам Центра стратегических разработок (ЦСР), из-за этого ВВП России к 2018 году недополучит 0,8%, к 2020-му — уже 1%. Железнодорожные тарифы, как полагают в ЦСР, сейчас не могут служить инструментом решения этой проблемы: система ценообразования, в которой существует железнодорожная монополия, — часть макроэкономической политики государства, а оно сегодня не считает нужным баловать железнодорожников. Методика, по которой рассчитывается железнодорожный тариф, опирается на прогнозный показатель инфляции Минэкономразвития, предоставленный в середине предыдущего года. С 1 января 2013 года Федеральная служба по тарифам согласовала рост регулируемых тарифов на железнодорожные грузовые перевозки и услуги инфраструктуры на 7%. Это практически равно уровню инфляции, которая в прошлом году составила 6,6%.

В РЖД тоже считают, что этот тариф не является экономически обоснованным и не отражает реальное соотношение между экономикой производственных отраслей и экономикой железнодорожного транспорта. Ведь никто не отрицает, говорят там, что в рамках реформы железнодорожного транспорта операторская деятельность несколько лет назад была практически полностью выведена из ОАО РЖД. Действительно, в 2011 году инвентарный парк был упразднен, и с этого момента грузовые перевозки обеспечиваются частными вагонами. А перевозчики платят РЖД за пользование инфраструктурой по тарифам, которые устанавливает ФСТ.

Сейчас эксперты обсуждают целесообразность изменения методики расчета железнодорожных тарифов. В частности, предлагается установить долгосрочный тариф на пять лет исходя из формулы «инфляция + 3%». Надбавку предлагается ввести на период до 2018 года, в результате дополнительный прирост цен на услуги РЖД должен составить 11,5%. Считается, что этого будет достаточно, чтобы профинансировать модернизацию стратегически значимых участков сети, в частности развитие БАМа и Транссиба. О том, почему надо поддержать эту реформу тарифообразования на железной дороге, рассказывает президент Центра стратегических разработок Михаил Дмитриев — консультант РЖД в области инвестиционной политики и реформы тарифной системы.

Пускай дороже, но прибыль больше

— Ваше последнее исследование, касающееся тарифообразования в железнодорожной отрасли, вызвало жаркие споры. Установление в РЖД RAB-тарификации, судя по всему, откладывается. А формула «инфляция плюс три процента», которую лоббирует РЖД и поддерживаете вы, вызывает жесткую критику крупных промышленников. Мол, грузооборот снизится и все такое…

— Ситуация с выбором методики расчета тарифов на грузовые перевозки по железной дороге действительно пока остается непонятной. Официальное решение по поводу того, будет RAB-тарификация или нет, еще не принято. Но никто не отменял поручение правительства проработать вопрос о RAB-тарифах. И пока на аналитическом уровне эта работа продолжается.

Если говорить о классическом RAB-тарифе, то это довольно сложная процедура. Она связана с оценкой совокупных активов компании, а также с оценками предстоящих вложений в развитие инфраструктуры, оценками долгосрочной отдачи на весь совокупный капитал. Такого рода механизмы в России пока практически не применялись, и я думаю, что их реализация для такой большой компании, как РЖД, не только не повысит прозрачность ценообразования, а скорее наоборот, затруднит принятие решений.

Между тем Владимир Путин на Петербургском экономическом форуме заявил, что у всех естественных монополий тарифы будут индексироваться только по инфляции. В связи с этим я считаю, что волевым решением было бы проще сформировать определенную инвестиционную наценку к базовому железнодорожному тарифу, чтобы сам тариф в ближайшие годы рос темпом, опережающим инфляцию. В частности, если взять вариант «инфляция плюс три процента», то до 2018 года дополнительный рост базовых тарифов РЖД составит 11,5 процента.

— А так ли это необходимо?

— Железнодорожная инфраструктура у нас долгое время была недозагружена из-за экономического спада, который продолжался пятнадцать лет. Страна ведь только сравнительно недавно вышла на докризисные уровни промпроизводства. Все это время РЖД по разным причинам сохраняла достаточно большие резервы пропускной способности сети, при этом в силу невысокой загрузки всей сети возможностей инвестировать в его развитие, реконструкцию и капитальный ремонт было очень мало. В результате сегодня, когда уровень грузопотока на железнодорожной сети существенно возрос, многие и так изношенные и недоинвестированные участки оказались еще и перегруженными.

Чудовищен износ локомотивного парка. По некоторым видам локомотивов, например ВЛ-60, он составляет порядка 120%. Кстати, это электровозы, которые до сих пор используются на Транссибе. Это локомотивы, построенные еще в 60-е годы прошлого века. Они уже отработали любой нормативный ресурс, их сроки эксплуатации близки к 50 годам.

Одновременно РЖД столкнулась с новыми узкими местами на магистралях из-за переориентации части экспортных грузоперевозок на восток. При сохранении нынешних темпов реконструкции железнодорожной инфраструктуры узкие места к 2015 году составят до половины протяженности основных магистралей, что незамедлительно отразится на развитии экономики страны. Если не провести реконструкцию этих участков, то рано или поздно экономика России столкнется либо с удорожанием стоимости перевозки тех основных 13 укрупненных позиций номенклатуры грузов, которые в основном возятся железнодорожным транспортом, либо вообще с невозможностью их перевозки.

— Вы оценивали масштаб потерь от этого?

— Мы оценивали масштаб потерь, правда, наши расчеты не учитывали нынешнего торможения российской экономики. Но поскольку речь идет о долгосрочном сценарии до 2020 года и далее, то текущее торможение здесь решающей роли не играет.

Если отрасль будет развиваться при тарифной системе, ограниченной темпами инфляции, это означает реализацию минимальной программы развития железнодорожного транспорта с сохранением дополнительных узких мест в сети. По сути, это будет эквивалентно потере около одного процента ВВП в годовом исчислении к 2020 году. Накопленные потери валового внутреннего продукта до 2020 года составят от 5,5 до 6,5 триллиона рублей — это результат невозможности вывезти, произвести определенные виды грузов и связанного с этим снижения общего объема инвестиций в стране, ведь многие из этих грузов носят инвестиционный характер.

При этом потери от увеличения тарифа на 3 процента в год сверх инфляции оказываются значительно меньше (примерно в 10 раз), чем выгоды от расшивки узких мест.

— А как вы это считали?

— Для оценки потерь от недоперевозок мы использовали межотраслевую балансовую модель, а для оценки потерь от повышения железнодорожных тарифов — межотраслевую модель общего равновесия. Для различных сценариев оценивалось влияние узких мест железнодорожной сети на уровень недоперевозки грузов, и по межотраслевой балансовой модели определялись связанные с этим мультипликативные эффекты от снижения инвестиций. В свою очередь, межотраслевая модель общего равновесия позволила проследить ценовые эффекты по всей цепочке потребления транспортных услуг в случае опережающего роста железнодорожных тарифов и вычислить новый равновесный выпуск в экономике с учетом роста транспортных издержек. Чтобы измерить влияние узких мест на железных дорогах на инвестиции, мы оценили эконометрическую модель, которая характеризует связь между наличием узких мест на железных дорогах и ценами на стройматериалы и другие инвестиционные товары в соответствующих регионах. Кроме того, с помощью эконометрической модели мы проследили связь между изменениями цен на инвестиционные товары и изменением инвестиций в соответствующих регионах. Расчеты, проведенные на примере стройматериалов, показали, что узкие места на железнодорожных линиях, соединяющих два региона, увеличивают разброс цен по этим товарам на 2,5–13 процентов. При этом эластичность инвестиций к ценам на стройматериалы составляет 46–58 процентов. В результате инвестиции в регионах, между которыми есть узкие места на железной дороге, будут на 1,1–7,5 процента ниже, чем при отсутствии узких мест. Но этот эффект проявляется через два года после появления узкого места.

— Разве все эти узкие места мешают межрегиональным перевозкам, а не в первую очередь крупному бизнесу, ориентированному на экспорт?

— Если оценивать не с точки зрения грузооборота, а с точки зрения объема погрузки, то есть тоннажа, то лидируют у нас во внутренних перевозках не уголь и не металл, которые действительно отгружаются в основном крупными производителями и в значительной мере на экспорт, а строительные материалы (щебень, песок, цемент, древесина и прочее), где размер игроков гораздо меньше.

— И все же, вы не считаете, что это перебор? Что тарифы по принципу «инфляция плюс» станут одним из основных факторов роста инфляции?

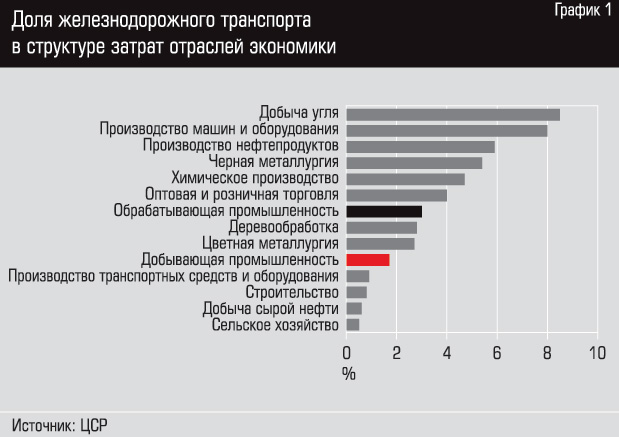

— Такого рода оценки мы делали, как я уже сказал, с использованием модели общего равновесия, которая показала, что влияние на инфляцию будет небольшим и исчисляется десятыми долями процента. Это связано с тем, что в себестоимости большинства грузовладельцев затраты на железнодорожный транспорт не превышают полутора-двух процентов.

Реальное влияние на инфляцию в целом по стране и на рентабельность компаний будет незначительным. Только у наиболее зависимых от РЖД отраслей вроде угольщиков и металлургов влияние на рентабельность будет заметным, но и у них дополнительные расходы не превысят одно процента себестоимости. Для большинства других отраслей последствия перехода к RAB-тарифу будут еще менее значимыми.

— Как вы это оценивали?

— Уровень инфляции мы оценивали с помощью модели общего равновесия, которое как раз и предназначено для балансировки цен и выпуска, в случае если, допустим, кто-то из участников рыночного обмена в целом по российской экономике меняет уровень цен, тем самым влияя на издержки других участников рынка. Происходит ребалансировка всей экономики, и модель общего равновесия довольно четко отражает последствия. Именно она показала, что инфляционные последствия оказываются минимальными.

— А какие другие отрасли кроме угольщиков и металлургов в наибольшей степени страдают от повышения тарифов?

— Помимо угольной индустрии и черной металлургии есть еще две отрасли, где доля железнодорожных тарифов в себестоимости производства оказывается заметно выше средней по стране: это химическая промышленность, включая производство нефтепродуктов, и, как ни странно, оптовая и розничная торговля. Но еще раз повторю, вклад железнодорожных тарифов в себестоимость там невелик.

— В этом году заканчиваются железнодорожные стройки по «спортивным» направлениям в Казани и в Сочи. Траты на них играли значительную роль в инвестиционном балансе РЖД, и компания как-то умудрялась не повышать тарифы А если сопоставимые с олимпийскими затратами суммы будут направляться на расшивку узких мест, поможет ли это компенсировать дефицит средств на инвестиции?

— Разумеется, но несильно. РЖД надо расшить очень много узких мест в железнодорожной сети — порядка 20 тысяч километров до 2020 года. Внешнее государственное финансирования из Фонда национального благосостояния пока выделено только на БАМ и Транссиб, а на все остальное средства придется где-то изыскивать.

— Кстати, а почему БАМ в железнодорожной монополии называют неокупаемым и просят на него деньги из бюджета? Ведь сейчас этот маршрут работает на пределе своих мощностей.

— БАМ не окупаем собственно для РЖД, а для экономики страны этот проект очень даже окупаем. Бюджетные затраты, по оценкам, на период проекта окупаются с запасом в полтора-два раза за счет налогов, которые будут собраны благодаря дополнительному приросту добавленной стоимости, создаваемой в результате реконструкции БАМа в других отраслях экономики .

— А как же Генеральная схема развития железных дорог? Зачем было о ней объявлять?

— Она в любом случае с самого начала была рассчитана на софинансирование со стороны государства. РЖД говорила, что готова брать на себя коммерчески окупаемые проекты и значительную часть капремонта и реконструкции, но при этом тупиковые малодеятельные линии, линии стратегического характера и социальной направленности, а также такие очень сложные, затратные проекты, как Байкало-Амурская магистраль, РЖД полностью брать на себя не хотела.

— Железнодорожники неоднократно пытались заставить инвестировать в общесетевую инфраструктуру тех самых экспорториентированных угольщиков, металлургов и химиков. Но все попытки оказались безуспешными. Как вы думаете, почему?

— Эти игроки готовы обсуждать вложения лишь в периферийные тупиковые ветки, которые выходят на основные магистрали РЖД, в случае, если это необходимо для освоения соответствующих месторождений полезных ископаемых.

Что касается строительства и реконструкции транзитных магистралей, на которые выходят грузы большого числа пользователей, то я пока не видел свидетельств того, что крупный бизнес в этом заинтересован, ведь это для них непрофильный вид деятельности. К тому же сейчас, когда у них существенно упала рентабельность, обсуждать с ними долгосрочные перспективы дополнительных инвестиционных затрат, связанных с железнодорожной инфраструктурой, думаю, стало очень трудно.

— Может, РЖД стоит поискать внутренние источники средств? За счет оптимизации собственной деятельности, например?

— Да, действительно, в РЖД есть большой потенциал повышения производительности труда и эффективного использования других факторов производства. Но необходимо понимать, что это тоже довольно затратный процесс, потому что сейчас все в отрасли завязано на весьма трудоемкие технологии советской эпохи, которые редко используются в современной железнодорожной экономике развитых стран. Например, производительность труда персонала, непосредственно обслуживающего инфраструктуру, в США и в России, по некоторым оценкам, различается в четыре-пять раз. Но это не связано с тем, что вся железнодорожная отрасль в России значительно менее производительна, чем в США. Просто там совершенно по-другому организовано обслуживание, эксплуатация пути, строительные работы и многое другое. В США много видов деятельности отдается на аутсорсинг специализированным компаниям, которые не входят в вертикально интегрированные железнодорожные структуры и, соответственно, не учитываются в числе занятых. Там гораздо больше конкурентных сегментов в системе обслуживания инфраструктуры и обеспечения перевозок.

По объему грузооборота наши российские железные дороги не сильно отличаются от американских. А вот по протяженности путей, по которым эти грузы перевозятся, мы почти в два раза отстаем от США. Значительная часть наших путей загружена на уровне 75% пропускной способности и выше, а у них с этим проблем куда меньше. В этих условиях любые изменения технологии в России сопряжены с очень большими рисками, потому что все процедуры организации ремонтно-эксплуатационных работ, управления движением, содержания станционной инфраструктуры и многого другого в РЖД, что называется, отработаны кровью. Проблема безопасности — однв их ключевых.

Мало того что основные железнодорожные магистрали в стране достаточно сильно загружены, но у нас еще практически нет трасс, по которым ходили бы исключительно грузовые поезда, как в Северной Америке или в Австралии, да и во многих других странах. Там есть четкая сегрегация грузового и пассажирского движения, что позволяет существенно снизить расходы на безопасность и экономить на эксплуатационных расходах просто потому, что риски человеческих жертв от аварий оказываются минимальными. У нас же железнодорожные трассы перенапряжены, большой поток пассажирских поездов идет к черноморским портам и по Транссибу вперемежку с грузовым трафиком. Так что любые изменения технологии в этом плане сопряжены с серьезными рисками и требуют тщательной отработки, особенно если речь идет о переходе от существующих, довольно трудоемких, но надежных методов обслуживания пути к методам теоретически более прогрессивным, автоматизированным, но в то же время создающим потенциальные техногенные риски на этапе внедрения и отработки. Так что я бы не стал питать особых надежд по поводу того, что РЖД удастся в короткий срок изыскать внутренние резервы в отрыве от комплексной и долговременной модернизации всей технологии перевозок.

— Кстати, есть ли у нас в стране какие-либо законодательные ограничения на строительство частных железных дорог общего пользования?

— Основная часть железнодорожной инфраструктуры общего пользования принадлежит РЖД, и ее передача другим юридическим лицам жестко регламентируется законом. Но закон не запрещает другим инвесторам создание новой железнодорожной инфраструктуры.

— А может быть, тогда железнодорожной монополии надо просто продолжить приватизацию активов и вывести за периметр еще и локомотивный парк, например? Продать его?

— Введение локальных частных перевозчиков со своими локомотивами на тупиковых ветках сейчас действительно обсуждается. Но в масштабах всей сети железных дорог этого не произойдет. Помимо вопросов безопасности существуют опасения, что частный локомотивный парк выйдет на наиболее коммерчески эффективные маршруты, а локомотивный парк РЖД останется с наименее рентабельными маршрутами и клиентами там, где существующие тарифы не окупают оказание услуг. В этом случае у РЖД едва ли останутся средства для модернизации железнодорожной инфраструктуры.

Что такое RAB

RAB (Regulatory Asset Base) — это регулируемая база инвестированного капитала, то есть система долгосрочного тарифообразования, основной целью которой является привлечение инвестиций в расширение и модернизацию инфраструктуры. В структуре RAB-тарифа предусматриваются суммы, обеспечивающие возврат инвестированного капитала и доход инвестора. Компании, перешедшие на RAB-тарификацию, получают гарантированный возврат инвестиций и доходов на них, достаточный для обслуживания кредитов и получения прибыли.