Лидеры отстают от рынка

В рейтинге крупнейших компаний страны осталось 11 агрохолдингов. Раньше их было больше 20.

31.10.2014

Источник: http://www.agroinvestor.ru/

Компании, вошедшие в новый рейтинг российского Forbes, производят масложировые, мясные продукты и сахар. Несмотря на почти 6-процентный рост отрасли в 2013 году, по итогам которого он составлен, общая выручка участников от АПК снизилась на 3%. Их доля в рейтинге тоже низка — 2%, тогда как вклад агросектора в ВВП почти вдвое выше.

В прошлом году в рейтинг 200 крупнейших компаний страны вошли 13, связанных с АПК (занимающихся агробизнесом и переработкой сельхозпродукции), в этом их осталось 11. Для сравнения, в первом рейтинге Forbes был 21 представитель агросектора, максимум — 23 компании — журнал вносил в список в 2009 году.

Общая выручка участников рейтинга на 1 трлн руб. превысила показатель прошлого года, составив 23,9 трлн руб. Вклад агробизнеса оказался скромнее, чем годом ранее, — 2,07% против 2,23%. Для сравнения, доля АПК в ВВП страны составила 3,8%. Совокупная выручка агрокомпаний в 2013 году, по итогам которого составлен список, на 3,2% снизилась по сравнению с 2012-м — до 495,3 млрд руб.

В целом прошлый год был неплохим для АПК. По данным Росстата, производство сельхозпродукции выросло на 5,8% в объемном выражении и на 9,5% — в стоимостном. Компании, вошедшие в перечень Forbes, развивались разнонаправленно и не всегда в унисон с рынком.

В лидерах все те же

Как и в прошлом году, в рейтинге присутствуют преимущественно масложировые холдинги и компании, занимающиеся производством и переработкой мяса. То, что в списке преобладают представители этих секторов, неудивительно, считает замначальника Центра экономического прогнозирования Газпромбанка Дарья Снитко.

«Мясной бизнес, во многом благодаря тому, что он очень бурно развивался в последние пять-семь лет, сильно консолидирован, и среди лидеров крупные, по меркам российской экономики, компании, — комментирует она. — Масложировое направление тоже традиционно очень консолидировано, это конкурентоспособный сектор российского АПК, который продолжит свое развитие».

Преобладание производителей и переработчиков мяса, причем их состав из года в год практически не меняется, объясняется несколькими причинами, считает руководитель практики по работе с компаниями сельскохозяйственного сектора КПМГ (KPMG) в России и СНГ Виталий Шеремет. Во-первых, на протяжении многих лет государство хорошо поддерживает сектор. Это позволило ему достичь серьезных успехов с точки зрения технологий и объемов производства.

Во-вторых, продолжается консолидация в борьбе за сохранение маржинальности производства. В-третьих, в отличие от растениеводства, в мясном производстве погодные риски сведены к минимуму (в основном они влияют на стоимость кормов), то есть волатильность выручки здесь значительно меньше, чем в растениеводстве. «Это скорее приравнивает сектор к промышленному производству», — добавляет эксперт.

Масложировые компании, представленные в рейтинге, также значительно снизили риски, связанные с сельхозпроизводством (в первую очередь, погодные и ценовые), сместив акцент в сторону переработки сельхозпродукции и работы с потребительским сектором, продолжает Шеремет.

Итоги компаний масложирового сектора в большей степени связаны с реализацией продуктов переработки урожая сезона-2012/13, который был невысоким, говорит Дарья Снитко. Выручка производителей мяса росла преимущественно благодаря расширению производства. «В тех компаниях, где новые мощности не вводились, она ожидаемо снизилась из-за падения цен на продукцию», — уточняет эксперт.

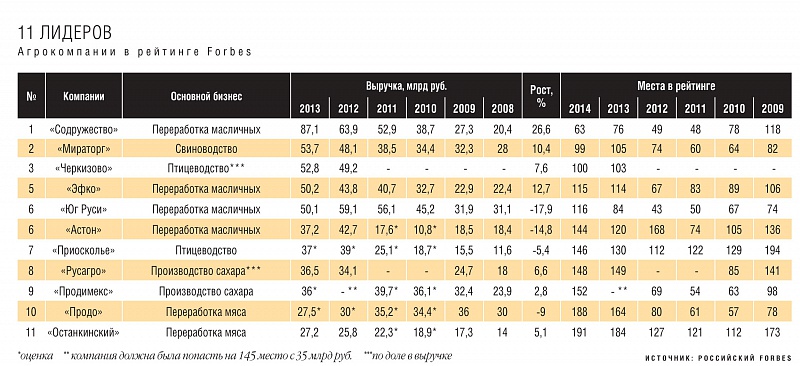

По сравнению с прошлым годом, в первой сотне рейтинга стало на одного представителя агросектора больше. Компанию «Содружеству», поднявшемуся с 76 на 63 строку, составили «Мираторг» (99 место, плюс 6 позиций) и «Черкизово» (поднялась со 103 на 100 место). «Юг Руси», занимавший годом ранее 84 строчку, снизил выручку на 17,9% (9 млрд руб.) до 50,1 млрд руб. и опустился на 116 место.

Это антирекорд компании — ниже 113-го в 2006 году прежде она не находилась. «Юг Руси» показал худший результат в выборке, потеряв наибольший объем выручки и 32 позиции. Лучший результат — 43 строка рейтинга и первое среди вошедших в него представителей агроиндустрии — холдинг показал в 2012 году.

Также относительно 2013 года ухудшили позиции «Эфко» (115 место, было 114), «Астон» (144 против 120- го), «Приосколье» (146 — 130), «Продо» (188 — 164) и «Останкинский» МПК (191 — 184). Выручка в этой пятерке снизилась на 5,5 млрд руб. у «Астона», на 2 млрд руб. у «Приосколья», 2,5 млрд руб. потеряла «Продо». «Эфко» и «Останкинский» прибавили 6,4 млрд руб. и 1,4 млрд руб.

Лидером роста как по выручке, так и позициям в списке стала группа «Содружество». За год она добавила 23,2 млрд руб., более чем на четверть увеличив прошлогодний показатель. «Эфко» приросла на 12,7%, повысив выручку на 6,4 млрд руб. «Мираторг» замыкает тройку самых быстрорастущих компаний: плюс 10,4% (5,6 млрд руб.).

Существенное увеличение выручки «Содружества» связано с запуском на предприятии в Калининграде третьего МЭЗа по переработке сои, комментирует Дарья Снитко. «Эфко», по ее словам, удалось нарастить выручку, поскольку компания кроме продуктов переработки масличных производит сложные жиры.

Падение выручки других компаний масложирового сектора эксперт объясняет сокращением переработки подсолнечника в сезоне-2012/13. «Однако стоит отметить, что снижение выручки само по себе не свидетельствует об ухудшении финансового состояния компаний, поскольку связано с сокращением объема переработки во всем секторе», — уточняет она.

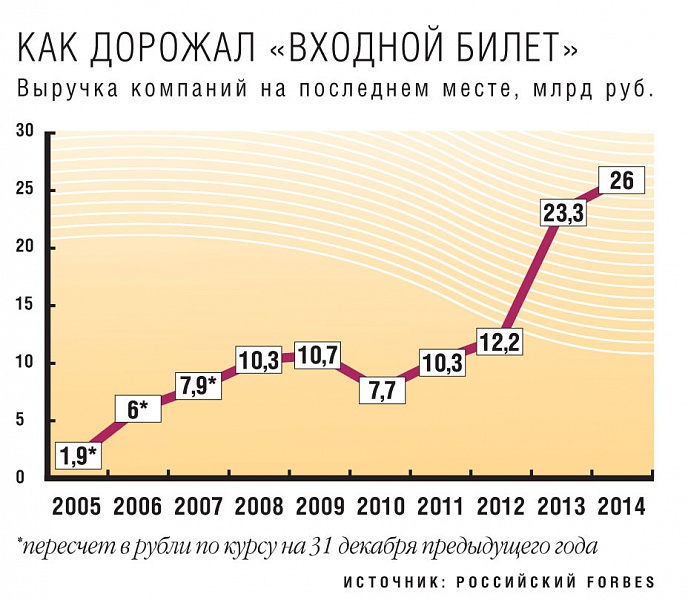

«Входной билет» в этом году подорожал с 23,3 млрд руб. до 26 млрд руб. Порогового значения не достигли выпавшие из рейтинга «БЭЗРК-Белгранкорм», «Агроком» и «Солнечные продукты». В 2013-м компании занимали 177-е, 186-е и 196-е места. «Мы предоставляли данные Forbes в соответствии с анкетой участника. По сравнению с 2012 годом наша выручка увеличилась на 1 млрд руб. до 25,2 млрд руб.», — уточнил представитель «Солнечных продуктов» Василий Борматин. Другие выбывшие участники на запросы «Агроинвестора» не ответили.

На 152 позицию списка вернулся выпавший в прошлом году «Продимекс» с выручкой 36 млрд руб. Составители рейтинга оценили, что за год она увеличилась на 1 млрд руб., из этого следует, что в прошлом году компанию должны были поставить на 145 место. Получить объяснение Forbes «Агроинвестору» не удалось; руководство «Продимекса» было недоступно для комментариев.

Как росли

Анализ рейтинга Forbes показывает, что агросектор в основном представлен компаниями, которые генерируют выручку более чем в одном сегменте бизнеса, обращает внимание Виталий Шеремет. «Сегодня отрасль в значительной мере представлена вертикально интегрированными холдингами, которые работают по всей цепочке добавленной стоимости — от поля до прилавка, — говорит эксперт. — При всей спорности этого подхода с точки зрения ценности для собственников или инвесторов, с позиции эффективности производства такие компании обладают очевидными преимуществами, одним из которых является размер бизнеса».

В аграрном бизнесе, показатели которого сильно зависят от рыночной конъюнктуры и достаточно волатильны, именно диверсификация позволяет компаниям показывать стабильные объемы выручки, уверена Дарья Снитко. «Специализированные компании, которые представлены лишь в одном сегменте рынка, даже без ухудшения операционных показателей могут покидать рейтинг и возвращаться в него», — считает она.

Правда, ни одна из компаний, покинувших рейтинг, впоследствии в него не возвращалась. Исключение — когда по каким-то причинам холдинги были ошибочно не включены в список.

Всего в разные годы в список крупнейших попадали 35 агрокомпаний, переработчиков и зернотрейдеров. За десять лет место в рейтинге сохранили «Продо», «Русагро» (в 2011 и 2012 годы компанию не включали в рейтинг, потому что она стала публичной), «Продимекс», «Юг Руси», «Черкизово» (как и «Русагро», группа выпадала из списка после IPO), «Астон» и «Эфко».

«Мираторг», впервые вошедший в число крупнейших компаний в 2007 году, должен был попасть в список годом ранее с $330 млн. За семь лет холдинг поднялся со 116-го на 99-е место. Выручка компании за это время увеличилась с 14,2 млрд руб. в 2006 году до 53,7 млрд руб.

Прирост в прошлом году был запланированным, рассказывает вице-президент по финансам компании Вадим Котенко. В 2012—2013 годы холдинг завершил вторую волну инвестиций: вышли на операционную фазу и добавили выручки свиноводческие проекты. По мнению топ-менеджера, прошлый год был вполне успешным для «Мираторга» с точки зрения производственных показателей. Несмотря на то, что корма были дорогими, а мясо — дешевым, компании удалось выполнить планы.

Представитель «Черкизово» Александр Костиков, наоборот, считает, что в 2013-м не было ничего хорошего, год был едва ли не самым сложным в истории компании. Однако выручку удалось повысить благодаря росту производства свинины: в конце 2012-го группа запустила три крупных комплекса, которые вышли на полную мощность. «Прибыли там практически не было из-за низких цен, но тем не менее увеличение продаж повлияло на органический рост», — комментирует он. За время составления рейтингов Forbes выручка компании выросла с 9,7 млрд руб. (по курсу 27,7 руб. за $1 на конец 2004 года) до 52,8 млрд руб.

«Русагро» в 2013-м нарастила производство почти во всех сегментах, за счет чего и повысилась выручка. «Но, поскольку по большинству категорий было падение цен, прибавка оказалась не такой существенной, как могло быть», — отмечает гендиректор компании Максим Басов. Однако, несмотря на это, по финансовым показателям прошлый год стал вторым лучшим в истории холдинга, оказавшись немного слабее рекордного 2012-го.

«Русагро» удалось достичь запланированных производственных показателей и подготовиться к 2014 году с точки зрения запасов сырья по выгодным ценам. За счет этого сейчас идет взрывной рост, добавляет топ-менеджер. Выручка компании выросла с 15,7 млрд руб. (по курсу 27,7 руб. за $1 на конец 2004 года) в первом рейтинге до 36,5 млрд руб. в этом.

Гендиректор «Эфко» Евгений Ляшенко тоже доволен результатами прошлого года. Продажи в натуральном выражении выросли на 14,4%, достигнув 440 тыс. т. Также группа укрепила позиции в сегменте брендованной продукции, в том числе вошла в топ-5 крупнейших производителей томатного кетчупа в стране.

«Несмотря на неблагоприятную для переработчиков ситуацию в соотношении цен на масло и семечку в прошлом сезоне, мы смогли значительно улучшить свои позиции на этом рынке — «Эфко» стала второй по экспорту подсолнечного масла», — рассказывает Ляшенко. Выручка компании за последние 10 лет выросла более чем в 10 раз: с 4,8 млрд руб. в 2003 году до 50,2 млрд руб. по итогам 2013-го.

Еще один старожил списка, «Останкинский» МПК, впервые попавший в него в 2007 году, за это время вырос с 7,9 млрд руб. (по курсу 26,3 руб. за $1 на конец 2006 года) до 27,2 млрд руб. По словам председателя совета директоров группы «Останкино» Михаила Попова, в прошлом году компания на 10% увеличила продажи, что способствовало повышению выручки по сравнению с 2012-м.

Ближайшие планы

Очевидно, что на фоне резкого и очень высокого роста цен на мясо в этом году выручка компаний, занятых в свиноводстве и птицеводстве, увеличится, предполагает Дарья Снитко. Масложировые компании также должны будут получить большую выручку, поскольку в прошлом году, который заложил базу продаж этих компаний в первой половине 2014-го, урожай масличных был высоким.

«В принципе, для всех компаний рейтинга 2013−2014 годы были удачными с точки зрения объемов продаж, — оценивает эксперт. — Что касается финансового результата, то мясоперерабатывающие предприятия, не имеющие животноводческих подразделений, из-за роста цен на сырье столкнулись с падением прибыли от продаж».

В прошлом году сегмент переработки был успешнее свиноводства, в этом наоборот, сравнивает Попов. По итогам 2014-го «Останкино» рассчитывает увеличить выручку на 20%: половину даст рост физических объемов производства, в том числе свинины, половину — рост цен на продукцию. Рентабельность переработки будет нулевой, добавляет топ-менеджер.

«Черкизово» по итогам 2014 года планирует увеличить выручку примерно на 30%, она приблизится к 70 млрд руб., оценивает Костиков. «В этом году ожидается хороший рост показателей. Конечно, возможны какие-то форс-мажоры, но сейчас мы уже более-менее понимаем ценовую ситуацию, и думаем, что наши прогнозы оправдаются», — комментирует он.

Сейчас, по его словам, ценовая конъюнктура намного благоприятнее, чем годом ранее. «В первом полугодии 2013-го свинина стоила 55 руб./кг в живом весе — ниже себестоимости производства, сейчас — свыше 100 руб./кг без НДС», — сравнивает он. На рост выручки повлияет и увеличение объемов производства: сегмент птицеводства благодаря покупке в марте этого года воронежской компании «Лиско Бройлер» прибавит свыше 70 тыс. т продукции, также во всех секторах ожидается органический рост. Исключение — мясопереработка, здесь объем продаж немного подрастет, но рентабельность из-за высоких цен на мясо будет очень низкой.

2014-й станет успешным с точки зрения финансовых показателей, соглашается Вадим Котенко. Однако нужно понимать, что во многом это заслуга сложившейся на рынке форс-мажорной ситуации, связанной с ограничением импорта продовольствия, а значит, результаты не будут стабильными.

Выручка «Мираторга» тоже приблизится к 70 млрд руб. «В основном рост обусловлен продолжающимся вводом и выходом на проектную мощность свинокомплексов, — поясняет он. — Дает результат и наша работа по улучшению зоотехнических показателей — повышения сохранности, увеличения привесов и т. д., поэтому даже вышедшие на план площадки показывают органический рост».

Также в этом году компания запустила вертикально интегрированное производство мяса птицы и крупнейшее в России производство высококачественной говядины. Первая партия КРС мясной породы абердин-ангус поступила на мясоперерабатывающий завод холдинга в Брянской области в октябре. Эти направления увеличат выручку.

«Русагро» не дает прогнозов роста выручки, однако Басов отмечает, что за первое полугодие она увеличилась на 86% по сравнению с аналогичным периодом 2013-го. Поэтому уже можно сказать, что по выручке и прибыли год будет успешнее предыдущего. На это повлияет рекордное производство во всех сегментах кроме сахарной свеклы и повышение цен. Прибыль увеличится еще и за счет низкой себестоимости, которую позволили сформировать цены на сырье в прошлом году.

При нынешнем соотношении курсов валют выручка «Эфко» по итогам года ориентировочно составит 51,4 млрд руб., оценивает Евгений Ляшенко. «Но нужно учитывать нестабильную ситуацию с долларом и мировыми ценами сырья, — оговаривает он. — Внутренние цены на большинство видов сырья зависят от мировых, которые в большинстве случаев номинированы в долларах.

Если курс доллара продолжит расти, то выручка в рублях будет выше, и наоборот». Компания не останавливается на достигнутом, подчеркивает топ-менеджер. Холдинг модернизирует и расширяет производство, запустил новый цех, увеличив совокупную мощность по фракционированию растительных масел и жиров на 70%, инвестирует в НИОКР и разрабатывает новые линейки пищевых ингредиентов, перечисляет он.

В ближайших планах «Черкизово» продолжение проекта в Ельце Липецкой области, строительство элеватора, комбикормового завода и инкубатория. Также компания хочет создать родительское стадо птицы, чтобы обеспечивать себя инкубационным яйцом. Прорабатываются параметры удвоения свиноводческих мощностей, говорит Костиков.

«Русагро» в начале следующего года запустит бойню, увеличит производство свинины на действующих комплексах и, если правительство утвердит субсидирование ставок по инвесткредитам, то начнет проект удвоения «Тамбовского бекона», рассказывает Басов.

Также в 2015 году начнется реализация Приморского проекта по свиноводству и растениеводству. Кроме того, планируется увеличение мощности «Знаменского» сахарного завода и расширение земельного банка. «Сколько найдем земли по приемлемой для нас цене в регионах присутствия компании, столько и купим», — уточняет он. Сейчас у группы около 480 тыс. га, обрабатывается 380 тыс. га. Во все проекты в следующем году «Русагро» рассчитывает вложить 10 млрд руб.

В июле наблюдательный совет ВЭБа одобрил «Мираторгу» финансирование удвоения проекта по мясному КРС. Это позволит холдингу в среднесрочной перспективе поставлять на рынок 130 тыс. т говядины и заместить 20% от сегодняшнего импорта этого вида мяса.

В ближайшие два-три года все внимание акционеров и менеджмента будет приковано к нему, говорит Вадим Котенко. «Мы планируем развивать проект не только в Брянской и Калининградской областях, но и в новых регионах, ведем переговоры с администрациями, — делится он. — В Орловской области уже строим второй фидлот на 45 тыс. животных». Также холдинг рассматривает планы увеличения в два раза свиноводческого сегмента, но их реализация будет зависеть от понимания сроков, объемов и инструментов господдержки.

Виталий Шеремет, руководитель практики по работе с компаниями сельскохозяйственного сектора КПМГ в России и СНГ

Некоторые из представленных в списке холдингов являются крупнейшими в России держателями земли. Но благодаря вертикальной интеграции воспринимаются скорее как производители мяса или сахара, а не как растениеводческие компании. Те игроки, которые решили сосредоточиться на растениеводстве, не могут соперничать с ними по объемам выручки и поэтому не попадают в рейтинги Forbes. В то же время, если когда-то будет составлен рейтинг сельхозпроизводителей на основании показателей эффективности производства (например, EBITDA ratio), то растениеводы могли бы составить серьезную конкуренцию вертикально интегрированным холдингам. Я думаю, такой анализ будет возможен в процессе становления рынка частного капитала в России и перехода этих компаний из частной в публичную плоскость.

Как считают

Российский Forbes в десятый раз опубликовал рейтинг двухсот крупнейших компаний страны. Второй год журнал ставит в него публичные негосударственные компании, до 2013-го оценивались лишь непубличные игроки.

Издание включает в рейтинг компании, в капитале которых государство и иностранные совладельцы участвуют не более чем на 50%. Компании ранжированы по выручке, полученной в 2013 году. Предпочтение отдавалось данным по стандартам МСФО. Журнал не включал в список банки, страховые, лизинговые, инвестиционные и другие финансовые компании из-за существенных отличий в их бизнесе и бухгалтерском учете. Кроме того, в рейтинге не учтены компании, управляющие активами, но есть предприятия, которыми они управляют.

За основу оценки выручки приняты сведения, предоставленные журналу компаниями. Также Forbes использовал данные с сервера раскрытия информации Федеральной службы по финансовым рынкам, информацию Росстата и ФНС, представленную в «СПАРК-Интерфакс». Сведения о выручке сверялись с данными о внешнеэкономической деятельности и оценками отраслевых аналитиков.

В выборку «Агроинвестора» включены компании, производящие и перерабатывающие сельхозпродукцию, экспортирующие и импортирующие ее.

Дарья Снитко, замначальника Центра экономического прогнозирования Газпромбанка

Удивляет, что в рейтинге нет компаний-трейдеров зерновых. Вероятно, российские подразделения мировых лидеров, таких как Cargill и Glencore, могли бы попасть в рейтинг, если бы предоставляли отчетность отдельно по российскому бизнесу.

Татьяна Кулистикова