В потенциале — 100 млн га

Биологический потенциал территории России позволяет возделывать сою примерно на 100 млн га, уже сегодня есть возможность возделывать агрокультуру на 20−25 млн га, считают в РСС.

31.10.2014

Источник: http://www.agroinvestor.ru/

Соя — один из самых динамичных и перспективных в России агрорынков, биологический потенциал которого сейчас почти не ограничен. За последние 10 лет ее производство увеличилось в пять, а мощности по переработке — в 15 раз. Мотиваторы развития сектора — высокая маржинальность и растущий спрос на корма.

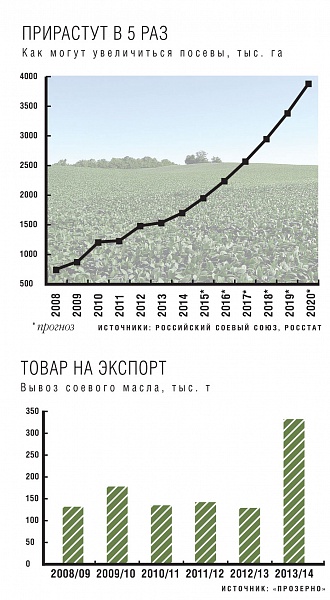

По данным Российского соевого союза (РСС), общероссийские мощности по переработке сои за последние 10 лет выросли в 15 раз и достигли 5,8 млн т/год. Производство сои за этот же период увеличилось в пять раз — примерно с 400 тыс. т в 2003-м до рекордного показателя в этом году — 2,3−2,4 млн т. Потенциал отечественной переработки сои, прежде всего, зависит от того, как в дальнейшем будет развиваться производство сырья, считает президент союза Анатолий Устюжанин.

Сколько можем вырастить

По оценке РСС, в России необходимо выращивать минимум 12 млн т сои: 10 млн т для удовлетворения потребности животноводческой отрасли на ее нынешнем этапе развития и 2 млн т для пищепрома. «Биологический потенциал территории страны позволяет возделывать сою примерно на 100 млн га, — утверждает Устюжанин. — За последние годы мы продвинули сою с юга на север по центральной полосе России до Ленинградской области». Уже сейчас, по расчетам союза, есть возможность возделывать эту агрокультуру на 20−25 млн га. При средней урожайности 1,5 т/га это примерно 25−30 млн т/год.

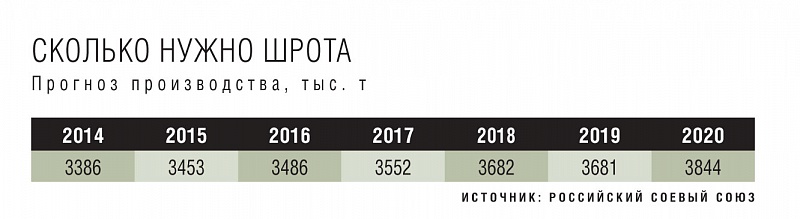

В отраслевой программе «Развитие производства и переработки сои в России на 2015−2020 годы», разработанной РСС, другие цифры. Они основаны на имеющихся технических и агротехнологических возможностях: к 2020 году планируется увеличить посевы до 4 млн га. При этом рекомендуется нарастить производство сои на поливе — каждый третий-четвертый гектар орошаемых земель должен быть отдан под выращивание этой агрокультуры.

«Необходимо сконцентрироваться на совершенствовании технологий производства сои с учетом агроклиматических условий разных регионов и использования новейших сортов семян, — рассказывает эксперт. — Таким образом, к 2020 году можно повысить среднюю урожайность на 2−2,5 ц/га».

Увеличение объемов производства и переработки сои будет продолжаться, уверен гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. «У этого направления очень высокий потенциал, и говорить о каких-то пределах роста пока еще рано, — считает он. — Ни технологических, ни потребительских, ни прочих стоп-факторов нет».

И в первую очередь, пока не видно пределов расширения посевов на Дальнем Востоке. Возможности для интенсивного и экстенсивного производства этой агрокультуры тоже не ограничены. Развитие селекции, а также новые технологии нивелируют региональные и климатические ограничения по выращиванию сои, отмечает Петриченко. «Рост сбора соевых бобов в стране преимущественно тормозит финансовый фактор, — полагает эксперт. — Но инвесторы уже оценили привлекательность этого направления, а значит, последуют и вложения». В 2015 году следует ожидать расширения посевов на 10−15%, думает Петриченко.

В 2012 году урожай соевых бобов составил 1,8 млн т. В этом, по оценке «ПроЗерно», будет произведено 2,36 млн т, что на 44,5% больше чем в 2013-м. «Но в прошлом году у нас был провал по сбору из-за наводнения на Дальнем Востоке», — напоминает эксперт. Из-за климатического фактора доля сельхозпроизводителей ДФО в общероссийском производстве сои в прошлом году сократилась до 40% с 59% в 2012-м, комментирует аналитик компании Abercade Наталья Улитина.

В «Содружестве» в этом году ожидают, что сбор соевых бобов достигнет 2−2,1 млн т, из них более 1,2 млн т даст Дальний Восток. По прогнозам группы, производство сои в стране в ближайшие годы будет расти как за счет расширения посевов в ДФО, ЦФО и ПФО, так и повышения урожайности. Пока она значительно отстает не только от мировых показателей, но и от Украины.

Так, средняя урожайность в России традиционно составляет около 1,2 т/га, в некоторых регионах она ниже 1 т/га, приводит данные директор департамента продаж и маркетинга группы Сергей Соколовский. «Причины в отсутствии семян и низком уровне технологий производства сои», — считает он.

Для сравнения, урожайность сои в хозяйствах Амурской области сейчас составляет 1,3-1,4 т/га, а в Китае на расстоянии 50 км от Амура в идентичных климатических условиях она доходит до 2−2,4 т/га. «Тем не менее в ближайшие два-три года рост сбора сои увеличится до 3 млн т, в первую очередь, благодаря Дальнему Востоку (Амурской области и Приморскому краю) и регионам Юга страны за счет сокращения посевов кукурузы», — уверен Соколовский.

Общей тенденцией для ДФО и ЮФО будет повышение экспорта соевых бобов вследствие снижения до 0% пошлины в 2015 году. «Если в этих и близлежащих регионах станет развиваться переработка, а скорее всего, так и произойдет, то необходимость в экспорте отпадет», — возражает Владимир Петриченко.

Затраты и цены

По словам Анатолия Устюжанина, включение сои в севооборот не требует существенных затрат кроме закупки семян, инокулятов, а также биопрепаратов для защиты растений. «Расходы на обработку посевов сои от вредителей и болезней значительно меньше, чем на пшенице», — сравнивает он. В сое содержится в 10 раз больше полезных микроорганизмов, чем вредных, поэтому она сама себя защищает от ряда заболеваний. На пшенице обратная пропорция.

Никаких серьезных вложений не нужно, перейти на выращивание сои, например, с ячменя очень легко, подтверждает гендиректор компании «Тамбовские фермы» Игорь Поляков. «Техника та же самая, — говорит он. — Хотя есть свои нюансы: соя довольно капризная агрокультура и требует соблюдения агротехнологии». Технология обработки посевов сои довольно сложная и схожа с обработкой сахарной свеклы, не соглашается гендиректор «Краснояружской зерновой компании» (структура «Приосколья») Александр Титовский. «Но ограничений для выращивания этой агрокультуры я не вижу, только перспективы», — добавляет он.

В этом году в Тамбовской области многие сельхозпроизводители впервые ввели сою в севооборот, знает Поляков. Но из-за засухи, а также допущенных агротехнологических ошибок урожайность в некоторых хозяйствах получилась очень низкой — менее 1 т/га. «Для нас год тоже был неудачным, собирали по 1−1,2 т/га, в то время как средний для нас показатель урожайности — 2−2,5 т/га», — делится руководитель. Он ожидает, что в следующем году посевы сои в регионе сократятся на 10−15% по сравнению с 2014-м. Хотя «Тамбовские фермы» увеличат их примерно на 20% до 2 тыс. га.

Затраты на выращивание сои Поляков оценивает в 14−17 тыс. руб./га в зависимости от технологии. В середине октября цена ее реализации была в районе 18 тыс. руб./т. Свой урожай компания продает крупным животноводам, которые имеют собственные комбикормовые производства.

В «Краснояружской зерновой компании» затраты на гектар доходят до 16−17 тыс. руб. При урожайности 1,8 т/га и цене 20 тыс. руб./т получается около 20 тыс. руб./га прибыли, подсчитывает Титовский. «Не представляю, как бы мы сейчас работали, если бы у нас не было сои, — признается он. — Соя — один из лучших предшественников для озимой пшеницы, она сразу дает рост урожайности.

Поскольку после сои в почве остается азот, это позволяет экономить примерно 3,4−4 тыс. руб./га на минеральных удобрениях. Плюс после сои можно производить прямой сев пшеницы без обработки». В компании ежегодно выращивают до 55−60 тыс. т сои.

За последние годы соя стала самой рентабельной агрокультурой, цены на нее сильно выросли. В период ее массовой заготовки заводами, с февраля по апрель, они доходят до 20−25 тыс. руб./т. «Даже при средней урожайности 1,5 т/га выращивать сою выгоднее, чем подсолнечник, пшеницу и другие зерновые агрокультуры», — утверждает Устюжанин.

Переработка вырастет

Объемы переработки сои в России растут. Это подтверждает постепенное снижение импорта соевого шрота. Но за прошлый сезон все равно было ввезено 432 тыс. т, приводит данные Владимир Петриченко. «Чтобы заместить этот объем, нам нужно увеличить переработку на 0,5 млн т/год», — говорит он. Из-за сокращения урожая и роста перерабатывающих мощностей в прошлом году произошло резкое повышение импорта, говорит Улитина. Ввоз сои вырос до 1,2 тыс. т против 0,7 тыс. т годом ранее.

Тем не менее с 2009 года доля зарубежного сырья в общем объеме переработки постепенно снижается до 35−40%/ год. Но полное замещение импорта еще невозможно, считает Петриченко. Отечественная продукция пока уступает зарубежной по качеству: у нашей сои низкий показатель протеина — 32−39%. Ключевым преимуществом импорта является высокое качество, соглашается Улитина.

Российский рынок переработки сои уже сейчас высокотехнологичная современная отрасль, способная полностью обеспечить всех потребителей страны высококачественным соевым шротом и даже его экспортировать, уверен Соколовский.

В стране сою традиционно перерабатывают две большие группы предприятий — маслоэкстракционные заводы (производят соевые шрот и масло) и прессовые, а также комбикормовые заводы, на которых установлены экструдеры (выпускают полножирную сою и соевое масло). «Последние — это изобретение стран бывшего СССР, в мире такие технологии переработки сои практически не используются из-за низкой эффективности: малой мощности, плохого качества продукции и др., — знает Соколовский. — При этом статистика при подсчете общих объемов переработки вообще не учитывает вторую группу предприятий». По оценке «Содружества», на МЭЗах в 2014 году будет переработано около 2,7 млн т сои, еще около 400 тыс. т — на прессовых и комбикормовых заводах.

Основной вклад в рост переработки сои вносит группа «Содружество», отмечает Устюжанин. Также в стране функционирует еще одиннадцать предприятий, которые могут перерабатывать 100 тыс. т/год сои и более.

Общая мощность трех заводов «Содружества» составляет 8,5 тыс. т соевых бобов в сутки. Одно из предприятий также может перерабатывать рапс (1,05 тыс. т/ сутки рапса или 1,55 тыс. т/сутки сои). Кроме того, есть пищевой экстрактор производительностью 300 т/ сутки, на котором выпускают «белый лепесток» как отдельный продукт для продажи, а также сырье для производства соевого протеинового концентрата (SPC). Общий объем переработки (при одном заводе, работающем на рапсе) составляет примерно 2,3 млн т/год соевых бобов. Из них около 10% российских, остальное — импорт.

Мини-технологические линии перерабатывают сою на кормовые цели в жмых и масло, продолжает Устюжанин. Кроме полножирной сои, которая подходит для всех видов скота и птицы, они могут производить «защищенный» белок для молочных коров и кормовую кавитационную массу для свиней.

Группа «Агро-Белогорье» в 2009—2012 годах ввела в эксплуатацию три линии по экструдированию соевых бобов на действующих комбикормовых заводах. Сейчас мощность экструдеров составляет 30 тыс. т/год. «Собственная переработка, с одной стороны, позволила нам максимально полно использовать продукцию растениеводства, выращенную нашими хозяйствами, с другой — обеспечить комбикормовые предприятия экологически чистым высокопитательным компонентом — полножирной соей», — рассказывает заместитель генерального директора — директор по растениеводству и животноводству холдинга Николай Разуваев.

До 2009 года при выработке комбикормов компания использовала импортный тостированный соевый шрот. Его основными поставщиками на рынок Белгородской области были «Содружество-Белогорье» и «Грейнрус». «Но при закупке импортного сырья всегда существуют определенные риски: как ценовые, связанные с колебанием курсов валют, так и риски непоставки или недопоставки сырья.

Это заставляло делать большие запасы для подстраховки», — обращает внимание Разуваев. Существующие мощности по переработке сои позволяют компании поддерживать оптимальный баланс соевых продуктов в комбикормах, поэтому увеличивать выпуск полножирной сои в ближайшей перспективе не планируется.

По мнению Улитиной, в среднесрочной перспективе ожидается дальнейший рост переработки соевых бобов. Важнейшим стимулом будет увеличение товарного стада сельхозживотных и птицы, в результате чего повысится потребность в соевых шротах. Также повлияет введение эмбарго на импорт агропродукции из стран ЕС, США, Австралии, Канады и Норвегии.

Рост объемов переработки соевых бобов возможен только при строительстве дополнительных мощностей, считает Соколовский. «Либо в том случае, когда она будет экономически эффективнее, чем переработка подсолнечника, и часть заводов, традиционно работающих на нем, перейдут на соевые бобы», — добавляет он.

Одним из наиболее значимых сдерживающих факторов развития рынка переработки сои может стать нехватка сырья, говорит Улитина. «В случае быстрого роста перерабатывающих мощностей возникнет высокая потребность в соевых бобах», — отмечает она. Поскольку потребители предпочитают продукцию без ГМО, главной целью является поддержка производителей сои в стране, резюмирует аналитик.

Новые проекты

За последние года два было объявлено много планов строительства новых заводов по переработке сои. Например, анонсированы проекты в Ленинградской, Амурской областях, Приморском крае (два предприятия), на Кубани и т. д., перечисляет Соколовский. А вот реализованы только два, перерабатывающие исключительно сою — «Содружество» и «Алексеевский соевый комбинат», — и один компании «Волжский терминал», работающий на любом масличном сырье, включая сою. «Потенциальных инвесторов привлекают растущие объемы потребления шрота, желание диверсифицировать использование масличного сырья ну и, конечно, надежда на двузначную маржу», — перечисляет Соколовский.

Однако в переработке соевых бобов по целому ряду причин не все «так сладко», продолжает он. Во-первых, соя — биржевой товар, в отличие от подсолнечника, который практически полностью обеспечивает потребности российских переработчиков. Ее цена на мировом рынке очень волатильна: за последние три месяца она снизились более чем на $100/т. В течение дня цены могут меняться в диапазоне плюс/минут $30/т. Во-вторых, из российских бобов невозможно произвести шрот необходимого качества (по содержанию протеина), что очень критично для птицеводов.

Перспективы развития производства сои выглядят достаточно оптимистично в силу растущего спроса на продукты ее переработки, считает представитель холдинга «Солнечные продукты» (входит в группу «Букет») Василий Борматин. В Поволжье и, в частности, Саратовской области соя активно исследуется.

Ведутся работы по созданию сортов, наиболее подходящих для выращивания в климатических условиях региона, знает он. Запуск МЭЗа в городе Балаково Саратовской области, построенного компанией «Волжский терминал» в партнерстве с «Солнечными продуктами», создал необходимый внутренний спрос. Кроме подсолнечника и рапса предприятие будет перерабатывать сою (до 520 тыс. т/год). Это даст сельхозпроизводителям стимул увеличивать объемы выращивания этой агрокультуры. Завод способен производить около 390 тыс. т шрота в год с первых лет работы.

Мощность «Алексеевского соевого комбината», запущенного в этом году в Белгородской области, — 660 тыс. т/год. Объем инвестиций составил порядка 3,5 млрд руб. Комбинат закупает сырье в Белгородской, Воронежской, Ростовской, Волгоградской областях, в Краснодарском крае и на Дальнем Востоке. Основной продукт переработки — соевый шрот, сопутствующие — соевое масло и оболочка. «Спрос на корма будет увеличиваться, а это говорит о перспективности выбранного нами направления», — считает гендиректор компании Алексей Скрипченко.

Зависимость от импорта соевых бобов и продуктов их переработки пока остается высокой, но, по мнению руководителя, в ближайшие пять лет Россия способна полностью обеспечить себя по этим позициям. В этой ситуации наличие завода в ЦФО, ориентированного на переработку местной сои для животноводов, целесообразно.

«Сейчас большинство производителей мяса в погоне за прибылью стремятся использовать более дешевый шрот из ГМО-сои, не задумываясь о последствиях для потребителей, — говорит Скрипченко. — Местным предприятиям тяжело конкурировать с компаниями из Бразилии, Аргентины и США. Но мы надеемся, что переработчики российской сои смогут выйти на нормальный уровень доходности по мере продвижения курса на позиционирование страны как зоны, свободной от ГМО».

Группа «Эфко» оказывает комбинату услуги по реализации продукции. Покупатели — все производители, не использующие ГМО-шрот, в том числе «Русагро», «Мираторг», «БЭЗРК-Белгранкорм», «Белая Птица», «Агро-Белогорье», «Шебекинские корма» и другие, перечисляет гендиректор компании Евгений Ляшенко. «Пока местным производителям тяжело конкурировать с импортным сырьем, — подтверждает он. — Шрот из местной сои дороже, чем ГМО-шрот, произведенный «Содружеством» из импортных бобов».

У «Эфко» тоже есть мощности по переработке сои на 26,4 тыс. т/год. Необходимости расширять их Ляшенко не видит, пока партнер компании — «Алексеевский соевый комбинат» — не достигнет плановой загрузки. Это произойдет в ближайшие два-три года.

Планы построить комплекс по переработке сои мощностью до 30 тыс. т/год есть у томского «ПродЭкса». «Мы занимались этим направлением с начала 2000-х годов, но семь лет назад от него отошли», — рассказывает председатель совета директоров компании Михаил Родионов.

Вернуться в соевую переработку руководителя подтолкнул растущий спрос со стороны животноводов, а также развитие производства этой агрокультуры. «Когда в начале 2000-х мы перерабатывали сою, постоянно сталкивались с дефицитом сырья, его несвоевременными поставками, приходилось работать на импортных бобах, — вспоминает Родионов. —Теперь объемы производства увеличились, и будут расти дальше — самое время вернуться». Правда, в самой Томской области сою не выращивают. Но у «ПродЭкса» уже есть опыт поставок сырья с Дальнего Востока.

«Здесь встречная логистика: туда мы везли зерно и комбикорма, а обратно — сою, — поясняет руководитель. — Думаю, не будет большой проблемой выстроить эту схему заново». В близлежащем Алтайском крае тоже выращивают эту агрокультуру, но пока ее производство недостаточно и не может удовлетворить потребности промышленных предприятий.

Строительство комплекса планируют начать в 2015—2016 годах, а окупать инвестиции не менее пяти лет. Одна из вероятных площадок — промышленный парк в Томске. Комплекс будет производить полножирную сою и соевые жмыхи. Родионов ожидает, что спрос со стороны местных животноводов на эти продукты будет высоким.

Свой завод по переработке сои и подсолнечника мощностью 72 т/сутки и 130 т/сутки в этом году запустила «Краснояружская зерновая компания». Проект также включает элеватор на 50 тыс. т, две сушилки по 60 т/час каждая и семенной завод на 10 т/час. Инвестиции составили около 600 млн руб. «Сейчас работаем на подсолнечнике, к переработке сои приступим с 1 декабря», — говорит Александр Титовский.

Корма и пищепром

Традиционно в России наиболее востребованы кормовые продукты переработки сои — соевый шрот и полножирная соя, рассказывает Сергей Соколовский. «В последние два года мы наблюдали лишь незначительный рост объемов потребления соевого шрота — 5−7%/год, — отмечает он. — В то время как в течение пяти лет до этого потребление увеличивалось на 15−20%/год».

В результате с 2009 года объем потребления шрота вырос практически в два раза благодаря развитию птице- и свиноводства. Сейчас оно может увеличиваться только за счет повышения его доли в структуре комбикорма. Так, например, в кормах для птицы в среднем содержится 15−18% соевого шрота, хотя у передовых предприятий и в рекомендациях производителей кроссов птицы его необходимый уровень достигает 25%, знает Соколовский. Также небольшой рост потребления возможен за счет ввода в эксплуатацию новых свинокомплексов в ближайшие два года.

Ассортимент продуктов из сои в ближайшее время может расшириться за счет производства пищевого изолята, правда, в небольших объемах. Сейчас это на 100% импортная позиция. Также в июле 2014 года «Содружество» запустило производство соевого протеинового концентрата.

Председатель совета директоров компании «Центр Соя» Евгений Кабанов уверен, что в ближайшие годы в отрасль переработки сои будут активно приходить новые инвесторы.

Но сама компания наращивать мощности пока не намерена, сейчас она перерабатывает до 90 тыс. т/год сои. «У нас другая стратегия: мы производим специальные продукты для высокоудойных молочных коров, в том числе «защищенный» соевый белок, — рассказывает руководитель. — Пока мы удовлетворяем потребности рынка, но по мере роста спроса можем увеличить выпуск основных продуктов даже на действующих мощностях за счет сокращения производства соевых жмыхов».

Компании не нравится производить соевые жмыхи или шрот, признает Кабанов. «Все считают, что это маржинальный продукт, но это не так, — делится он. — Кроме того, конкуренция на этом рынке будет только увеличиваться, зарабатывать станет очень трудно». А «защищенный» белок — это «нишевый» продукт, который имеет другую добавленную стоимость, обращает внимание руководитель, не уточняя цифр. Пока шроты «Центр Соя» реализует птице- и свиноводческим предприятиям, «защищенный» белок продает молочным хозяйствам по всей России.

Сырье компания закупает в основном в Краснодарском крае. В этом году возможны закупки в Амурской области, где собран хороший урожай.

Отдельное направление — переработка сои на пищевые цели (около 5% рынка). «Когда-то в России было установлено более 800 мини-технологических линий «соевая корова», — рассказывает Анатолий Устюжанин. — Сейчас осталось не более 15−20 по всей стране».

В основном это предприятия, производящие соевое молоко, тофу, окару, соевые текстураты. Действующие мощности по переработке сои на пищевые цели оцениваются немногим более 100 тыс. т/год. При этом ежегодно Россия импортирует более 150 тыс. т соевых белков: изоляты (100%), концентраты, биологически активные добавки, соевую муку.

Сокращение объемов производства и потребления пищевых продуктов из сои произошло в результате ее антипропаганды для питания человека. «Последние 10 лет шло развитие исключительно промышленности кормового направления, — говорит эксперт. — Теперь же наша ключевая задача — уделить внимание пищевому сектору, так как дефицит полноценных белков в питании населения продолжает оставаться высоким».

В программе, которую разработал союз, обоснована необходимость развития этого сектора. Намечен ряд инвестиционных проектов строительства заводов по производству соевых изолятов, концентратов, текстуратов. Поставлена задача увеличить производство соевого молока на мелких и средних предприятиях.

В пищевом секторе основными направлениями потребления являются производство соевой молочной продукции, обогащение мясной продукции, хлебобулочная, кондитерская промышленность и пр., перечисляет Наталья Улитина. Наиболее востребованной продукцией являются соевые добавки с повышенным содержанием белка — концентраты и изоляты.

В год в среднем потребляется 42−45 тыс. т, по состоянию на 2013 год спрос удовлетворялся исключительно за счет импорта. Принятие госстандартов, которые не предусматривают использование соевых добавок в производстве мясных изделий, обязательная маркировка продуктов, содержащих ГМО, а также негативное отношение потребителей сдерживают развитие рынка соевых продуктов, считает аналитик.

Что в соевой программе?

Отраслевая программа «Развитие производства и переработки сои в России в 2015—2020 годах» предполагает реализацию 923 инвестиционных проектов. Документом предусмотрено увеличение производства сои к 2020 году до 7,2 млн т или в четыре раза по сравнению с 2012 годом, соевого шрота — до 4 млн т или в три раза, «защищенного» белка для молочных кормов — до 175 тыс. т или в пять раз, пищевых соевых белков — до 765,5 тыс. т, соевых изолятов и концентратов — до 150 тыс. т, со 100-процентным замещением импорта. При этом общие мощности по переработке сои на кормовые цели составят 8,4 млн т/год, на пищевые — 2 млн т/год. Таким образом, весь собранный урожай можно будет перерабатывать на отечественных предприятиях. Общий объем финансовых ресурсов, необходимых для реализации программы, по оценкам разработчиков, составит 195 млрд руб. в ценах 2012 года.

Соя вместо мяса

По мнению Анатолия Устюжанина из РСС, соя поможет решить задачу сокращения импорта молочной и мясной продукции: часть белков животного происхождения могли бы заменить соевые. «По своему аминокислотному составу они стоят на уровне говядины высшей категории, а по себестоимости в 40 раз дешевле», — сравнивает эксперт.

Инна Ганенко