У МЭЗов снова дефицит сырья

За последние восемь лет мощности по переработке масличных выросли более чем вдвое, а производство сырья — в 1,6 раза. Сейчас нехватка последнего оценивается в несколько миллионов нет. Из-за такого диссонанса на рынке который год сохраняются высокие цены, которые позволяют аграриям получать высокую маржу, а переработчикам — стабильно низкую.

24.08.2016

Источник: http://www.agroinvestor.ru/

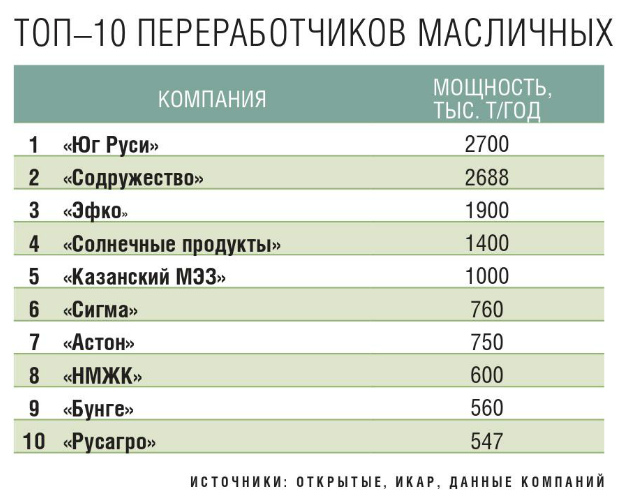

Урожай трех основных масличных агрокультур — подсолнечника, сои и рапса — в этом году может увеличиться почти на 1 млн т, до 13,88 млн т против 12,98 млн т в 2015-м, прогнозирует Институт конъюнктуры аграрного рынка (ИКАР). А общероссийские мощности по переработке масличных в сезоне-2016/17 с учетом запуска двух новых предприятий вырастут примерно до 20,8 млн т, подсчитывает ведущий эксперт ИКАР Даниил Хотько. Из них более 60% — маслоэкстракционные заводы топ-10 крупнейших переработчиков России.

Отстают в росте

«ПроЗерно» оценивает общие мощности по переработке масличных в сезоне-2016/17 В 17,7 млн т, что на 0,6−0,7 млн т больше, чем в предыдущем сельхозгоду. «Сюда входят все производители — МЭЗы, прессовые предприятия и даже мелкие маслобойни, — уточняет гендиректор аналитической компании Владимир Петриченко. — Долю последних оценить сложно, так как они не ведут никакую отчетность, хотя все еще играют заметную роль на рынке, правда, без серьезного потенциала для развития». Обычно маслобойни работают в бывших совхозах и колхозах. Перерабатывать подсолнечник в сырое масло и продавать предприятиям, которые занимаются его розливом, рафинацией и фасовкой, а также прочим промышленным потребителям — выгоднее, чем реализовывать маслосемена.

По оценке Центра экономического прогнозирования (ЦЭП) Газпромбанка, в этом году валовой сбор масличных составит около 13−14 млн т, а суммарные мощности их переработки достигнут 17 млн т. В стране существует дефицит сырья, самый напряженный баланс в новом сезоне сохранится в сегментах подсолнечника и сои, говорит начальник ЦЭП Дарья Снитко. Из-за высокой конкуренции многие предприятия работают не на полную мощность. Но в мире маслоэкстракционные заводы загружены еще меньше, чем в России, обращает внимание эксперт. «Если у нас этот показатель в среднем составляет около 75%, то, например, в Китае переработчики сои в отдельные годы были загружены только на 50%, — знает она. — Предприятия фокусируются на объемах операций, а не только на рентабельности, что абсолютно нормально для производителей сырьевых товаров».

Разрыв между производством масличных агрокультур и потенциалом их переработки из года в год растет. В прошлом сезоне он превысил 2 млн т (без учета импорта более 2 млн т соевых бобов), говорит исполнительный директор «Содружества» Сергей Соколовский. «Поэтому уже который год идут «ценовые битвы» за сырье, особенно в Южном и Центральном округах. Это приводит к существенному снижению рентабельности переработки масличных, увеличению сроков окупаемости проектов и росту доходов сельхозпроизводителей», — отмечает он. В прошлом году прекратили работу заводы компаний «ЮНК» (1,2 тыс. т/сутки), «Элит-масло» (1 тыс. т/сутки), два предприятия «Кернел» (их пока безуспешно пытаются продать). И основная причина этого — низкая рентабельность и отсутствие оборотных средств для закупки сырья, заключает Соколовский.

Кто в топе

Мощности десятки крупнейших переработчиков масличных оцениваются примерно в 13 млн т. Возглавляет топ «Юг Руси» Сергея Кислова. Все российские предприятия компании (девять МЭЗов в Ростовской, Воронежской, Белгородской областях и Краснодарском крае, в том числе те, что были приобретены у «Русагро» Вадима Мошковича и WJ Group), по оценке ИКАР, сейчас перерабатывают около 2,7 млн т масличных в год. В самой компании на запрос «Агроинвестора» не ответили.

Второе место в списке, но первое по объемам переработки сои в стране занимает «Содружество». В сезоне-2015/16 его предприятия переработали 2,27 млн т соевых бобов и 267 тыс. т рапса. В России у компании три МЭЗа. Мощность первого — 1,55 тыс. т сои/сутки на кормовой линии и 300 т/сутки на пищевой, то есть всего 1,85 тыс. т/сутки (620 тыс. т/год). Второй способен перерабатывать 1,5 тыс. т сои или 1,1 тыс. т рапса в сутки — 500 тыс. т бобов или 368,5 тыс. т рапса в год. Выбор агрокультуры делается исходя из конъюнктуры рынка (что выгоднее) и наличия сырья, уточняет Соколовский. Третье предприятие рассчитано на 5 тыс. т соевых бобов в сутки, или 1,67 млн/год. В прошлом году и сейчас производственные мощности компании загружены практически на 100%, говорил топ-менеджер в июле, при этом доля отечественного сырья составляла всего 7% по сое и около 85% по рапсу.

Российские мощности «Эфко», которая занимает третью строчку в списке крупнейших, составляют 5,7 тыс. т/сутки, или около 1,9 млн т/год, в том числе производительность собственных предприятий компании — 2,5 тыс. т/сутки, или 825 тыс. т/год, рассказывает гендиректор группы Евгений Ляшенко. Главный МЭЗ «Эфко» находится в городе Алексеевка Белгородской области, это крупнейшее предприятие по переработке подсолнечника в центральном регионе России, утверждает он. Мощность завода — 1,85 тыс. т/сутки, или примерно 610,5 тыс. т/год. Второй актив расположен в Краснодарском крае и представляет собой экспортно-ориентированный портовый производственный комплекс по переработке семян подсолнечника и рапса. Его мощность — 650 т/сутки, или 214,5 тыс. т/год, подсолнечника. «Кроме того, в оперативном управлении компании маслоэкстракционный комплекс мощностью 1,2 тыс. т/сутки, или 400 тыс. т/год, в Краснодарском крае, также мы всесторонне развиваем стратегическое сотрудничество с «Алексеевским соевым комбинатом» — крупнейшим переработчиком сои в Центральном федеральном округе (мощность — 2 тыс. т/сутки, или 660 тыс. т/год)», — добавляет Ляшенко.

Четвертое место в рейтинге у холдинга «Солнечные продукты» (входит в группу «Букет») — около 4,3 тыс. т/сутки, или 1,4 млн т/год. В составе компании два предприятия в Саратовской области — Аткарский и Балаковский МЭЗы (последний построен с нуля в 2014 году) и Армавирский МЖК в Краснодарском крае.

Замыкает пятерку крупнейших Казанский МЭЗ (входит в группу компаний «НЭФИС»), который перерабатывает рапс и подсолнечник. Ввод в эксплуатацию новой очереди комплекса в 2015 году позволил увеличить мощность производства в три раза. Теперь завод способен перерабатывать до 1 млн т масличных в год и производить около 450 тыс. т растительного масла, а также 380 тыс. т шротов.

Благодаря строительству нового МЭЗа и реконструкции действующих мощностей шестую строчку списка в новом сезоне займет холдинговая компания «Сигма» (Челябинская область). У нее два маслоэкстракционных завода в Башкортостане — Чишминский и Маячный. Первый после модернизации может перерабатывать до 1 тыс. т/сутки (345 тыс. т/год). Второй, недавно построенный на базе элеватора в селе Маячный, пока запустил только прессовое производство (по состоянию на середину июля) — до 300 т сырья в сутки. После выхода на полную мощность в 2017 году предприятие будет перерабатывать до 1,2 тыс. т/сутки (около 415 тыс. т/год). Кроме ввода цеха экстракции, на Маячном заводе запланированы инвестиции в цех рафинации растительного масла, транспортно-логистическую компанию и модернизацию элеватора. Плановый объем вложений — 3,7 млрд руб.

Седьмое место занимает «Астон» с мощностями на 750 тыс. т сырья в сутки в Ростовской области. На запрос «Агроинвестора» компания не ответила.

Восьмой участник топ-10 — группа компаний «НМЖК». У нее два маслоэкстракционных завода в России — в Сорочинске Оренбургской области и в Урюпинске Волгоградской. Их совокупная мощность — около 2 тыс. т в сутки, или 600 тыс. т подсолнечника в год.

Девятым в рейтинге стал маслоэкстракционный завод компании «Бунге СНГ» в поселке Колодезный Воронежской области, запущенный в 2008 году. Мощность предприятия — 1,7 тыс. т подсолнечника в сутки (560 тыс. т/год). Сырье для него поставляется преимущественно из Воронежской, а также Тамбовской, Волгоградской и иногда Саратовской областей, уточняет руководитель отдела масел и маслосемян «Бунге СНГ» Анна Лисюченко.

В состав группы «Русагро», которая замыкает топ-10, входят два предприятия по переработке масличных: «Самараагропромпереработка» мощностью 410 тыс. т подсолнечника в год (1,21 тыс. т/сутки.) и «Приморская Соя» (Приморский край), рассчитанная на 137 тыс. т сои/год (450 т/сутки).

Не хватает сырья

По мнению представителя «НМЖК», дефицит подсолнечника — ситуация, характерная не для отдельного региона, это общая реальность, в которой переработчики работают уже много лет. В самой компании проблему решают в первую очередь стратегически правильным расположением элеваторных и перерабатывающих мощностей. Учитывается производство подсолнечника в регионе, присутствие конкурентов, удобство логистики для поставщиков маслосемян.

Когда в 2000-х годах «НМЖК» создавала вертикально-интегрированную структуру бизнеса, Волгоградская и Оренбургская области привлекли компанию большим объемом производства подсолнечника и свободной нишей переработки. МЭЗы работают на два макрорегиона в поясе выращивания подсолнечника — восток и юг. «Это оказалось стратегически правильно, и когда мы выбирали место для строительства с нуля комплекса по переработке масличных, то остановились именно на Сорочинске — это связано и с логистикой, и с производством подсолнечника в Оренбуржье, и с привилегиями для инвесторов», — поясняет представитель компании.

Кроме Дальнего Востока, сегодня сложно называть какие-то регионы профицитными по сырью, считает Евгений Ляшенко. В 2015 году суммарные производственные мощности российских МЭЗов составили 21,5 млн т при валовом сборе 14,7 млн т маслосемян, т. е. превысили их почти в 1,5 раза. Тем не менее продолжается активное строительство новых и расширение существующих комплексов в Волгоградской, Липецкой, Орловской областях и других регионах. При этом в ЦФО переработчики обеспечены сырьем примерно на 60%, в ЮФО с учетом СКФО и Крыма — на 53%, приводит данные он. «Загрузка наших мощностей значительно выше среднерыночных благодаря логистическим преимуществам и высокой эффективности производства, — комментирует топ-менеджер. — Кроме того, «Эфко» традиционно уделяет особое внимание развитию долгосрочных отношений с поставщиками: запущены программы авансирования сельхозпроизводителей для повышения валового сбора и урожайности масличных агрокультур, реализуются исследовательские и образовательные программы для повышения уровня агротехнологий и т. д.».

«Сигма», кроме Башкортостана, закупает подсолнечник в Оренбургской, Самарской и Челябинской областях. «Башкортостан ежегодно производит в среднем около 200 тыс. т подсолнечника, этого объема хватит, чтобы загрузить не более 60% только нашего Чишминского МЭЗа, поэтому приходится возить сырье из других регионов, — поясняет руководитель отдела маркетинга «УК Сигма Холдинг» Роман Нургалин. — С запуском на полную мощность Маячного потребность в масличных увеличится вдвое». Оба завода способны перерабатывать не только подсолнечник, но и рапс. Последний для обеспечения бесперебойной работы предприятия завозят из Башкортостана и Оренбургской области. «Сигма» активно сотрудничает с сельхозпроизводителями по вопросам сева подсолнечника, сбора урожая, вывоза сырья из хозяйств, его хранения на элеваторах.

В зоне обоих заводов «Русагро» сырья достаточно, однако из-за активной деятельности конкурентов из соседних дефицитных зон возникает его нехватка, рассказывает гендиректор компании Максим Басов. «Мы начали выстраивать коммерческие отношения с сельхозпредприятиями, чтобы наладить прямые закупки, предлагаем им более выгодные условия сотрудничества, чем трейдинговые компании», — делится он. По этой причине заводам пришлось расширить географию закупок.

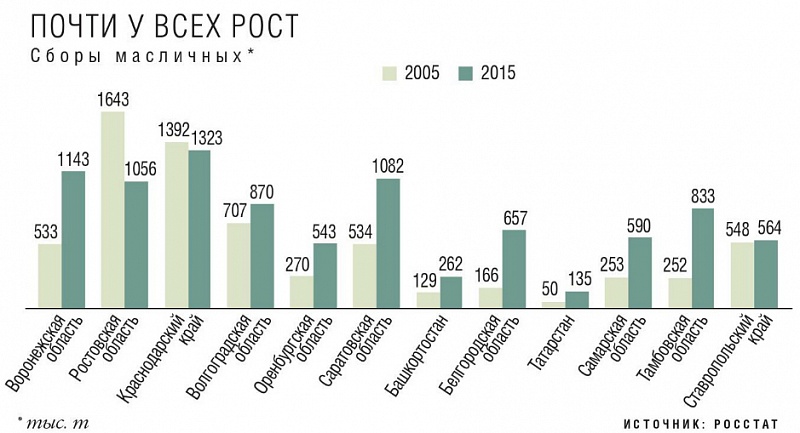

Хотя многие участники рынка жалуются на дефицит сырья, отдельные регионы, в которых работают крупнейшие переработчики, за последние десять лет нарастили производство масличных в несколько раз. В частности, Белгородская область, где расположены два МЭЗа «Юга Руси» («Чернянский завод растительных масел» и «Валуйский комбинат растительных масел»), «Алексеевский соевый комбинат» и Алексеевский МЭЗ «Эфко», с 2005 года увеличила производство масличных в четыре раза до 657 тыс. т в 2015-м. В том числе валовой сбор подсолнечника вырос со 157 тыс. т до 321 тыс. т, сои — с 7,8 тыс. т до 320 тыс. т.

Воронежская область, в которой действуют Лискинский и Аннинский заводы «Юга Руси» и предприятие «Бунге», повысила урожай масличных более чем в два раза до 1,1 млн т. В Курской области нет крупных МЭЗов, но местные аграрии могут поставлять сырье в дефицитные Воронежскую и Белгородскую области. 10 лет назад в регионе практически не выращивали масличные, в 2005-м их сбор составил всего 11 тыс. т, а в прошлом году — уже 0,5 млн т.

Оренбургская область, где «НМЖК» построил Сорочинский МЭЗ, увеличила объемы в два раза — до 543 тыс. т, также вдвое — до 1,08 млн т — нарастили сборы Саратовская область, в которой расположены мощности «Солнечных продуктов», и соседняя с ней Самарская — до 590 тыс. т. Стабильно высокие урожаи масличных получают сельхозпроизводители южных регионов: Краснодарский край в 2015 году собрал 1,3 млн т, Ставрополье — 564 тыс. т. Волгоградская область после некоторого провала в 2010-м вновь восстановила производство до 870 тыс. т. Спад производства отмечается только в Ростовской области: за последние 10 лет урожай снизился с 1,6 млн т до 1 млн т.

Маржа и цены

В прошедшие два года по мере девальвации рубля и развития кризиса на рынках сырья рентабельность МЭЗов и производителей подсолнечника существенно перераспределилась, обращает внимание Дарья Снитко. К примеру, летом 2014-го поставщики подсолнечника резко повысили цены, что снизило маржу производителей масла. По оценке ЦЭП, в сезоне-2016/17 соотношение рентабельности выращивания и переработки вернется к докризисным уровням. «При этом мы ожидаем начала роста мировых биржевых цен на аграрные товары уже в конце года, поэтому не исключено, что доходность переработчиков и экспортеров масла к тому времени увеличится, — говорит эксперт. — В любом случае рентабельность продаж в отрасли по-прежнему двузначная, что выше, чем во многих других отраслях».

Правда, по мнению Снитко, максимальная маржа все-таки у тех, кто выращивает сырье, а не перерабатывает его. «Но если говорить о финансовом результате в целом, то заводы даже при более низкой, чем у аграриев, рентабельности формируют больший денежный поток, — сравнивает она. — Для мирового агробизнеса характерно развитие крупных компаний в сегменте переработки и логистики, а не сельхозпроизводства, именно потому, что эта деятельность позволяет зарабатывать на «эффекте масштаба»». В прошлом сельхозгоду переработка масличных велась с рентабельностью около 8% по EBITDA, делится Соколовский. По его мнению, в текущем сезоне показатель останется примерно на таком же уровне.

По данным ИКАР, в сезоне-2015/16 стоимость подсолнечника варьировалась в диапазоне от 22,5−23 тыс. руб./т до 26,5−27 тыс. руб./т. «Переработчики указывают, что цены на сырье не позволяют получать прежней маржи и с каждым годом рентабельность снижается, — рассказывает Даниил Хотько. — Это закономерно на фоне расширения мощностей при перманентном дефиците подсолнечника для их полной загрузки. Борьба за сырье с каждым годом усиливается, что, несомненно, сказывается на маржинальности заводов».

По оценке ЦЭП, в сезоне-2016/17 внутренние цены на масличные будут находиться в пределах максимумов последних двух лет (23−24 тыс. руб./т). «В случае значительного укрепления рубля они могут кратковременно снизиться, но мы ожидаем роста мировых цен, что должно сгладить падение», — предполагает Снитко. Конечно, цены на масло в последние два года существенно уменьшились, это было особенно заметно в сегменте соевого масла, которое используется для производства биодизеля и сильно коррелирует с ценами на нефть. При этом соевые бобы в мире не подешевели так же сильно, предприятия продолжают увеличивать переработку агрокультуры, поскольку востребован шрот, а масло фактически производится «в нагрузку». Российским переработчикам подсолнечника более комфортно — соотношение цен на сырье и масло возвращается на уровень 2013 года, говорит Снитко.

Будут строить еще

Хотя рынок продолжает существовать в условиях дефицита, потенциал переработки по-прежнему расширяется. Такое странное поведение игроков можно объяснить, говорит Дарья Снитко. В последние годы в основном увеличиваются мощности по сое: агрокультура очень востребована рынком, несмотря на то, что часть объема для переработки импортируется, поскольку в большинстве регионов страны возможности для наращивания ее посевов не очень большие. Проекты по подсолнечнику в основном связаны с модернизацией старых мощностей и развитием переработки в новых регионах, где еще можно выращивать больше агрокультуры. В частности, такие проекты развиваются в Ульяновской и Оренбургской областях.

В новом сезоне должны быть запущены два крупных завода — Новоаннинский МЭЗ «Каргилл» в Волгоградской области и «Тербуны» компании «Черноземье» в Липецкой. Их совокупная мощность переработки — 1 млн т сырья в год, однако, вероятно, они не выйдут на нее в первом сезоне работы, полагает Даниил Хотько. Интерес к строительству новых мощностей может быть оправдан стремлением к экономически более эффективному производству, то есть с меньшими затратами, чтобы быть конкурентоспособнее других игроков.

По мнению Снитко, сельхозпредприятия будут ориентироваться на появление новых перерабатывающих мощностей и увеличивать посевы масличных по мере роста спроса. В региональном разрезе самый высокий потенциал повышения валового сбора у Поволжья (особенно если будут реализованы проекты орошения) и Дальнего Востока.

Как правило, на строительство новых заводов решаются крупные или очень крупные игроки на различных рынках. Например, «Каргилл», который работает в секторе производства пищевых и кормовых продуктов. «Они смотрят на рынок не в перспективе двух-трех лет, а дальше, — считает Владимир Петриченко. — Такие вложения выгодны, если рассматривать строительство МЭЗов как элемент конкурентной борьбы и диверсификацию активов».

Действующие переработчики в основном не настроены увеличивать мощности. «Эфко» пока не видит необходимости в их расширении, потому что проблема несбалансированности потенциала переработки и валового сбора является фундаментальной для масложировой отрасли, говорит Евгений Ляшенко. «Для нас, как и для остальных крупных игроков, переработка остается бизнесом с минимальной рентабельностью, — отмечает он, не уточняя цифр. — Мы зарабатываем за счет других сегментов, связанных с глубокой переработкой сырья и производством на его основе продукции с высокой добавочной стоимостью».

Планов по расширению мощностей нет и у «Солнечных продуктов». «У нас и так достаточно крупные объемы переработки», — комментирует коммерческий директор компании Вячеслав Китайчик. Мощности компании каждый год загружены по-разному. «Стараемся обеспечивать себя сырьем из разных регионов, чтобы увеличить максимальную загрузку, — делится топ-менеджер. — Закупки ведем в Саратовской, Самарской, Оренбургской, Ульяновской, Пензенской, Волгоградской областях и немного — в Воронежской». Кроме того, пару лет назад компания сама занялась агропроизводством. В этом году «Солнечные продукты» планируют собрать минимум 50 тыс. т подсолнечника.

По словам Анны Лисюченко, «Бунге» также не думает расширять действующие или строить новые мощности по переработке масличных. «В Воронежской области, где работает МЭЗ компании, в радиусе 100 км и более от нашего завода много других крупных переработчиков, поэтому конкуренция высокая, — рассказывает она. — При этом чем длиннее у предприятия производственная цепочка, тем легче ему работать. Продукты с большей добавленной стоимостью дают возможность активнее конкурировать за сырье, а на рынке выживает только сильнейший».

У «Русагро» тоже пока нет планов увеличения мощностей. Но группа рассчитывает построить линию рафинации и дезодорации на заводе «Самараагропромпереработка», рассказывает Басов. Ее мощность составит 300 т в сутки. Планируется выпускать бутилированное рафинированное и дезодорированное масло под брендом «Мечта Хозяйки». «Реализовывать продукцию будем в Приволжье, на Урале и в центре страны. Стоимость проекта оценивается в 1,5 млрд руб. Запуск нового производства намечен на 2018 год», — делится планами Басов. В сезоне-2015/16 из-за дефицита сырья на самарском МЭЗе компании впервые был переработан собственный подсолнечник «Русагро» (его доля в общем объеме закупки составила 6,5%), а на «Приморской Сое» — соевые бобы компании «ПримАгро», входящей в состав холдинга (11% от объема закупки), добавляет он.

Но есть и те, кто готов инвестировать в новые проекты. «Сорочинский МЭЗ построен с учетом мировых стандартов — предусмотрена возможность для роста как по объемам переработки, так и ее усложнению, например рафинации», — говорит представитель «НМЖК». Естественно, возможность использования этого потенциала будет определяться экономической целесообразностью и состоянием рынка маслосемян, уточняет он.

«Содружество» в прошлом сельхозгоду не инвестировало в расширение производственных мощностей, а в этом компания приступила к строительству нового МЭЗа производительностью 2 тыс. т/сутки сои и рапса в городе Сморгонь (Белоруссия). Вложения в завод и инфраструктуру превысят $100 млн. Начать переработку на этом предприятии планируется в четвертом квартале 2017 года.

Прирост на сое

В последние годы все чаще анонсируются проекты по переработке сои. Не так давно введен в эксплуатацию Алексеевский соевый комбинат (работает в партнерстве с «Эфко») в Белгородской области. Планы инвестиций 11,7 млрд руб. в новые мощности по глубокой переработке агрокультуры (3 тыс. т/сутки) в Амурской области в прошлом году озвучил «Юг Руси». Предприятие производительностью 240 тыс. т/год за 5,8 млрд руб. строит компания «Амурагроцентр». «Прирост мощностей по соевым бобам на Дальнем Востоке очень своевременный: округ является профицитным по сое, и если все озвученные проекты будут реализованы, то у него есть все шансы стать дефицитным», — говорит Владимир Петриченко. Пока же дальневосточную сою аграрии вывозят на экспорт в Китай. Если в сезоне-2014/15 туда было поставлено 310 тыс. т, то в 2015/16 сельхозгоду уже более 450 тыс. т.

Инна Ганенко