Минсельхоз ждет ежегодного роста урожая зерна на 0,5−2,8%

В ближайшие годы зерновые останутся ключевым сегментом АПК.

24.01.2017

Источник: http://www.agroinvestor.ru/

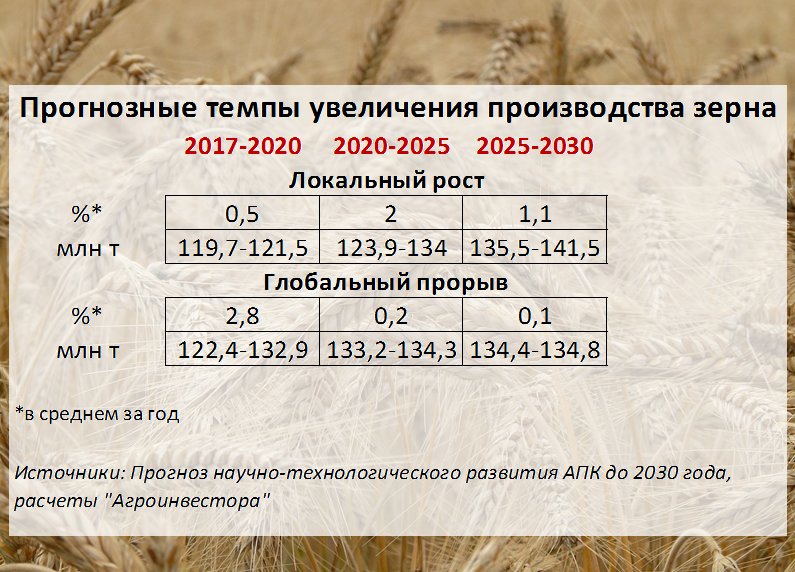

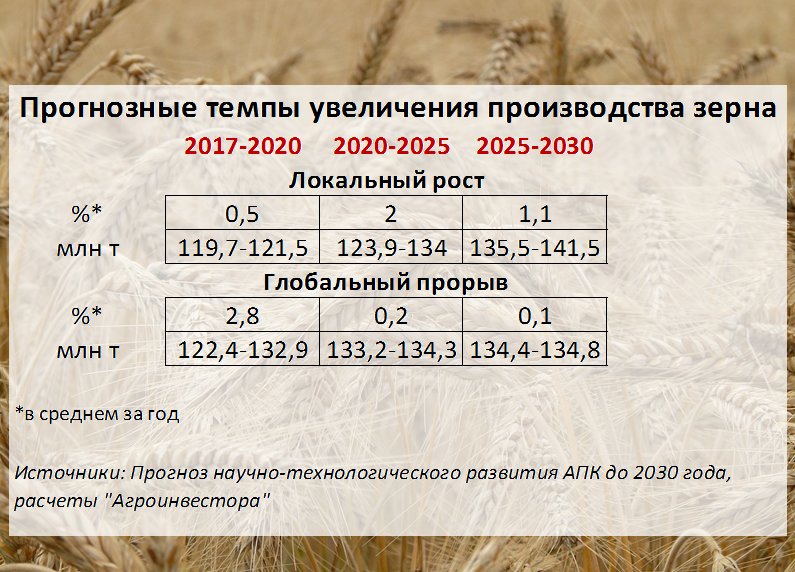

Глава Минсельхоза Александр Ткачев утвердил прогноз научно-технологического развития АПК на период до 2030 года. В соответствии с ним среднегодовой прирост производства зерна в России в 2017—2020 годах составит 0,5−2,8%, подсолнечника — 2−3%, сои — 9,5−9,8%, сахарной свеклы — 1,4−2%.

В документе представлены два сценария научно-технологического развития отрасли. Первый сценарий — «локальный рост» — предполагает достижения стабильного роста сектора АПК и специализацию на тех сегментах, где продукция уже является конкурентоспособной. В результате доля России в мировом производстве сельхозпродукции к 2030 году должна увеличиться с нынешних 1,3% до 1,5% (около $140 млрд), основными драйверами станут постепенное оживление экономики, импортозамещение и дальнейшее развитие традиционных экспортных ниш. Согласно второму сценарию — «глобальный прорыв» — возможен выход на новые для российского АПК рынки за счет форсированного научно-технологического развития. Его реализация приведет к росту доли России в мировом АПК до 3,5% (около $325 млрд), основным условием для этого должно стать смягчение денежной политики, дополнительное финансирование научной деятельности, поддержка экспорта сельхозпродукции и стимулирование потребительского спроса на отечественные товары.

Согласно прогнозу Минсельхоза, в ближайшие годы будет наблюдаться устойчивая положительная динамика производства большинства агрокультур, при этом зерновые останутся ключевым сегментом АПК. По второму сценарию увеличение производства зерновых начнется раньше, чем в первом. Так, согласно первому варианту, производство зерна в России с 2017 по 2020 год будет расти на 0,5% в год, согласно второму — на 2,8%. В том числе валовые сборы пшеницы должны увеличиться на 0,5% и 2,4%, ячменя — 2,5% и 1,5%, риса — 2,2% и 3,2%, овса — на 0,2%. Урожай кукурузы по первому сценарию ежегодно будет снижаться на 0,2%, по второму — вырастет на 2,5%.

После 2020 года при реализации сценария «глобальный прорыв» рост производства будет замедляться, однако позитивная динамика в целом сохранится. Одновременно в Минсельхозе ожидают структурных изменений в пользу продуктов более глубокой переработки. В период с 2020 по 2025 год среднегодовой темп прироста сбора зерновых составит 2% («локальный рост») или 0,2% («глобальный прорыв»), в том числе пшеницы — 1,7% и 0,3%, кукурузы — 4% и 2,9%, риса — 2,4% и 2,7%. В 2025—2030 годах рост производства зерновых замедлится до 1,1−0,1%, в том числе пшеницы — 0,9% и 0,1%, кукурузы — 3,7% и 4,4%, риса — 2% и 3,7%. В сборах ржи и овса, по прогнозу Минсельхоза, по обоим сценариям в 2020—2030 годах ежегодно будет падение: ржи — на 2,5−4,5%, овса — 1,4−1,5%. Также после 2020 года Минсельхоз ожидает уменьшения урожая ячменя.

Экспорт не выходит на нужный темп

Согласно предварительным данным Росстата, в 2016 году в России собрано 119,1 млн т зерна, что на 13,7% больше 2015 года, в том числе впервые в истории страны получили 73,3 млн т пшеницы (в 2015 году — 61,8 млн т), больше, чем в прошлом году получено ржи — 2,5 млн т (в 2015 году — 2,1 млн т). Однако экспорт зерновых в текущем сезоне продолжает отставать от прошлогоднего темпа: по данным ФТС на 18 января, за рубеж поставлено 21,3 млн т зерновых, что на 0,3% ниже аналогичного периода прошлого сельхозгода, Объем вывоза пшеницы составил 16,7 млн т (+4,8% к аналогичному периоду сезона-2015/16), кукурузы — 2,5 млн т (+31,8%), ячменя — 1,9 млн т (-42,3%). По данным Росстата, к началу декабря 2016 года запасы зерна в России достигли рекордных 45 млн т, что на 11% больше, чем годом ранее. А, например, в Ростовской области к 1 января 2017 года в сельскохозяйственных, заготовительных и перерабатывающих организациях региона находилось на 35% больше зерна, чем годом ранее, говорится в сообщении Ростовстата.

Даже при том, что экспорт пшеницы выше прошлогоднего уровня, до конца сезона России необходимо вывезти не менее 12 млн т этой агрокультуры, чтобы снять давление излишков зерна на внутренний рынок. Это крайне сложная задача, если вообще выполнимая, и поставками на основные традиционные рынки ее не решить, говорится в сообщении аналитического центра «СовЭкон». С марта Северная Африка, Ближний и Средний Восток начнет существенно сворачивать закупки импортной пшеницы в преддверии нового урожая, а наладить поставки в страны Южной и Юго-Восточной Азии пока не удается. Крупнейший покупатель российской пшеницы в этом регионе — Бангладеш — снижает закупки российского зерна третий месяц подряд. В декабре российская пшеница была отправлена в Индию и Индонезию, но, очевидно, что это поздно. В Индии уже в марте начнет поступать новый урожай, и рынок ждет возможного возвращения импортной пошлины, а рядом с Индонезией находится Австралия, закончившая уборку рекордного урожая пшеницы, отмечает «СовЭкон». Пока не претворяются в жизни и надежды на поставки в Китай: по данным ФТС, в эту страну в текущем сезоне экспортировано лишь 300 т.

По итогам января экспорт останется ниже уровня прошлого года, прогнозирует замдиректора департамента стратегического маркетинга «Русагротранса» Игорь Павенский. Вывоз зерна в январе ожидается на уровне 2,2−2,4 млн т против 1,9 млн т в январе 2016 года. «За счет этого мы вплотную приблизимся к прошлому сезону — 23 млн т против 23,4 млн т. При этом превышение экспорта пшеницы над прошлогодним уровнем к концу января сохранится: 17,9 млн т против прошлогодних 17,7 млн т», — сказал «Агроинвестору» Павенский. Но темпы роста все равно пока недостаточны, чтобы выйти на 38−40 млн т к концу сезона. «Хотя мировой рынок сейчас немного подрастает: еще в начале года цены находились на уровне $182/т, а сейчас — уже $185/т. Кроме того, внутренние цены на прошлой неделе начали немного припадать — на 100−200 руб./т на продовольственную пшеницу, на фуражную — еще больше. Посмотрим еще, что будет с курсом, но все это вместе должно привести к тому, что темпы отгрузки будут существенно выше, чем в прошлом сезоне, когда значительная часть запасов к весне была исчерпана», — отмечает Павенский.

Наращивание производства зерна в среднем на 2,8% в год в период до 2020 года эксперт называет вполне достижимым. Однако одновременно с ростом производства нужна поддержка экспорта и увеличения внутреннего потребления. «Необходимо работать с теми странами, которые сейчас не закупают российское зерно или закупают слишком мало из-за ряда требований. Также при поддержке государства развиваются портовые мощности. Вместе с этим должны быть реализованы проекты расширения внутреннего потребления зерна. Например, производители мяса птицы и свинины подошли к насыщению внутреннего рынка, и сейчас нужно поддерживать экспорт этой продукции. Кроме того, значительно увеличить потребление внутри страны позволит реализация проектов по наращиванию глубокой переработки зерна, в том числе развитие производства биоэтанола, предусмотренного в проекте долгосрочной стратегии развития АПК», — перечисляет Павенский.

В документе представлены два сценария научно-технологического развития отрасли. Первый сценарий — «локальный рост» — предполагает достижения стабильного роста сектора АПК и специализацию на тех сегментах, где продукция уже является конкурентоспособной. В результате доля России в мировом производстве сельхозпродукции к 2030 году должна увеличиться с нынешних 1,3% до 1,5% (около $140 млрд), основными драйверами станут постепенное оживление экономики, импортозамещение и дальнейшее развитие традиционных экспортных ниш. Согласно второму сценарию — «глобальный прорыв» — возможен выход на новые для российского АПК рынки за счет форсированного научно-технологического развития. Его реализация приведет к росту доли России в мировом АПК до 3,5% (около $325 млрд), основным условием для этого должно стать смягчение денежной политики, дополнительное финансирование научной деятельности, поддержка экспорта сельхозпродукции и стимулирование потребительского спроса на отечественные товары.

Согласно прогнозу Минсельхоза, в ближайшие годы будет наблюдаться устойчивая положительная динамика производства большинства агрокультур, при этом зерновые останутся ключевым сегментом АПК. По второму сценарию увеличение производства зерновых начнется раньше, чем в первом. Так, согласно первому варианту, производство зерна в России с 2017 по 2020 год будет расти на 0,5% в год, согласно второму — на 2,8%. В том числе валовые сборы пшеницы должны увеличиться на 0,5% и 2,4%, ячменя — 2,5% и 1,5%, риса — 2,2% и 3,2%, овса — на 0,2%. Урожай кукурузы по первому сценарию ежегодно будет снижаться на 0,2%, по второму — вырастет на 2,5%.

После 2020 года при реализации сценария «глобальный прорыв» рост производства будет замедляться, однако позитивная динамика в целом сохранится. Одновременно в Минсельхозе ожидают структурных изменений в пользу продуктов более глубокой переработки. В период с 2020 по 2025 год среднегодовой темп прироста сбора зерновых составит 2% («локальный рост») или 0,2% («глобальный прорыв»), в том числе пшеницы — 1,7% и 0,3%, кукурузы — 4% и 2,9%, риса — 2,4% и 2,7%. В 2025—2030 годах рост производства зерновых замедлится до 1,1−0,1%, в том числе пшеницы — 0,9% и 0,1%, кукурузы — 3,7% и 4,4%, риса — 2% и 3,7%. В сборах ржи и овса, по прогнозу Минсельхоза, по обоим сценариям в 2020—2030 годах ежегодно будет падение: ржи — на 2,5−4,5%, овса — 1,4−1,5%. Также после 2020 года Минсельхоз ожидает уменьшения урожая ячменя.

Экспорт не выходит на нужный темп

Согласно предварительным данным Росстата, в 2016 году в России собрано 119,1 млн т зерна, что на 13,7% больше 2015 года, в том числе впервые в истории страны получили 73,3 млн т пшеницы (в 2015 году — 61,8 млн т), больше, чем в прошлом году получено ржи — 2,5 млн т (в 2015 году — 2,1 млн т). Однако экспорт зерновых в текущем сезоне продолжает отставать от прошлогоднего темпа: по данным ФТС на 18 января, за рубеж поставлено 21,3 млн т зерновых, что на 0,3% ниже аналогичного периода прошлого сельхозгода, Объем вывоза пшеницы составил 16,7 млн т (+4,8% к аналогичному периоду сезона-2015/16), кукурузы — 2,5 млн т (+31,8%), ячменя — 1,9 млн т (-42,3%). По данным Росстата, к началу декабря 2016 года запасы зерна в России достигли рекордных 45 млн т, что на 11% больше, чем годом ранее. А, например, в Ростовской области к 1 января 2017 года в сельскохозяйственных, заготовительных и перерабатывающих организациях региона находилось на 35% больше зерна, чем годом ранее, говорится в сообщении Ростовстата.

Даже при том, что экспорт пшеницы выше прошлогоднего уровня, до конца сезона России необходимо вывезти не менее 12 млн т этой агрокультуры, чтобы снять давление излишков зерна на внутренний рынок. Это крайне сложная задача, если вообще выполнимая, и поставками на основные традиционные рынки ее не решить, говорится в сообщении аналитического центра «СовЭкон». С марта Северная Африка, Ближний и Средний Восток начнет существенно сворачивать закупки импортной пшеницы в преддверии нового урожая, а наладить поставки в страны Южной и Юго-Восточной Азии пока не удается. Крупнейший покупатель российской пшеницы в этом регионе — Бангладеш — снижает закупки российского зерна третий месяц подряд. В декабре российская пшеница была отправлена в Индию и Индонезию, но, очевидно, что это поздно. В Индии уже в марте начнет поступать новый урожай, и рынок ждет возможного возвращения импортной пошлины, а рядом с Индонезией находится Австралия, закончившая уборку рекордного урожая пшеницы, отмечает «СовЭкон». Пока не претворяются в жизни и надежды на поставки в Китай: по данным ФТС, в эту страну в текущем сезоне экспортировано лишь 300 т.

По итогам января экспорт останется ниже уровня прошлого года, прогнозирует замдиректора департамента стратегического маркетинга «Русагротранса» Игорь Павенский. Вывоз зерна в январе ожидается на уровне 2,2−2,4 млн т против 1,9 млн т в январе 2016 года. «За счет этого мы вплотную приблизимся к прошлому сезону — 23 млн т против 23,4 млн т. При этом превышение экспорта пшеницы над прошлогодним уровнем к концу января сохранится: 17,9 млн т против прошлогодних 17,7 млн т», — сказал «Агроинвестору» Павенский. Но темпы роста все равно пока недостаточны, чтобы выйти на 38−40 млн т к концу сезона. «Хотя мировой рынок сейчас немного подрастает: еще в начале года цены находились на уровне $182/т, а сейчас — уже $185/т. Кроме того, внутренние цены на прошлой неделе начали немного припадать — на 100−200 руб./т на продовольственную пшеницу, на фуражную — еще больше. Посмотрим еще, что будет с курсом, но все это вместе должно привести к тому, что темпы отгрузки будут существенно выше, чем в прошлом сезоне, когда значительная часть запасов к весне была исчерпана», — отмечает Павенский.

Наращивание производства зерна в среднем на 2,8% в год в период до 2020 года эксперт называет вполне достижимым. Однако одновременно с ростом производства нужна поддержка экспорта и увеличения внутреннего потребления. «Необходимо работать с теми странами, которые сейчас не закупают российское зерно или закупают слишком мало из-за ряда требований. Также при поддержке государства развиваются портовые мощности. Вместе с этим должны быть реализованы проекты расширения внутреннего потребления зерна. Например, производители мяса птицы и свинины подошли к насыщению внутреннего рынка, и сейчас нужно поддерживать экспорт этой продукции. Кроме того, значительно увеличить потребление внутри страны позволит реализация проектов по наращиванию глубокой переработки зерна, в том числе развитие производства биоэтанола, предусмотренного в проекте долгосрочной стратегии развития АПК», — перечисляет Павенский.

Екатерина Дятловская